Сторінка

1

У системі фінансового управління важливо визначити ціну акції. Вона є ключовим показником фінансових рішень. Фінансовому менеджеру доводиться визначати ціну акції під час емісії та оцінювання ефективності фінансових рішень.

Доцільність випуску акцій багато в чому визначається витратами на їх випуск. Існують два види витрат нового типу: адміністративно-господарські витрати і дисконт випуску. Адміністративно-господарські витрати — це оплата праці фахівців, які займаються підготовкою випуску і реалізацією акцій; сплата реєстраційного збору за емісійний процес і відповідний податок; витрати на пресу. Дисконт випуску — це різниця між ціною емісії цінних паперів та їх поточною ринковою ціною. У витратах випуску є постійна і змінна частини, що робить випуск великої кількості цінних паперів ощадливішим за рахунок зменшення частини постійних витрат. Однак надмірне збільшення кількості акцій підвищує ризик їх нерозкуповування й утруднює управління. Якщо номінал завищити, то кількість потенційних інвесторів одразу зменшується і, навпаки, заниження номіналу призведе до необгрунтованого збільшення витрат за емісією і небажаного "розводнення" капіталу.

В умовах сформованої ситуації в Україні, щоб визначити номінальну ціну акцій та їх кількість, треба спиратися не так на визначення потреби підприємства у фінансових ресурсах, як на платоспроможний попит населення з погляду вільних грошей і довіри до продукції, що випускається підприємством.

Підприємство може збільшити кількість інвесторів, зменшивши вартість акцій. Це так званий спліт — роздрібнення акцій на акції меншим номіналом: замість старих акцій, що вилучаються, акціонерам вручаються нові на таку саму загальну суму, але з меншим номіналом. Припустимо, підприємство випустило 1000 акцій по 50 тис. грн кожна. Сукупна ринкова вартість акціонерного капіталу становить 50 млн грн.

Щоб збільшити попит на свої акції, підприємство вирішує вдвічі роздрібнити їх, тобто випустити 2000 акцій по 25 тис. грн кожна замість старих.

В умовах інфляції, якщо акції підприємства продаються за надто низьким курсом, адміністрація фірми може вдатися до консолідації (протилежно спліту). Наприклад, якщо коефіцієнт консолідації дорівнює 3, то за кожні 3 акції по 50 тис. грн акціонеру дається одна акція номіналом 150 тис.грн.

Виконуючи зобов’язання перед акціонерами, підприємство може практикувати скрип дивіденду, тобто виплачувати дивіденди не у грошовій формі, а новими акціями. Це дає підприємству можливість розвиватися. Скрип дивіденду дозволяється законодавством і на перший погляд здається, що його можна використовувати на практиці. Однак до цього потрібно мати економічний інтерес. А він виявляється в інвестора тільки за наявності законних податкових вигод, бо у противному разі акціонери вважають за краще одержати дивіденди грошима. Отже, без відповідної зміни податкового законодавства з цього питання можливість залишиться нереалізованою або в дію вступить командний, а не економічний механізм.

Ринкова вартість акції залежить від очікуваних дивідендів, що їх розраховує одержати інвестор, та очікуваної ціни продажу акції після завершення року.

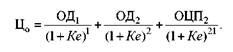

Якщо тримати акцію один рік, то очікувана ринкова ціна її становитиме

![]()

де ОД 1 — очікуваний дивіденд за рік; Ке — необхідна ставка прибутковості; ОЦД — очікувана ціна продажу акції наприкінці року. Якщо акцію тримати два роки, то

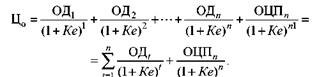

Якщо акцію тримати п років, то

Отже, можна сказати, що ціна акції— це сьогоднішня вартість майбутніх дивідендів. Навіть за порівняно високих відсотків доходів на акції доходи, що очікуються через 40-50 років, сьогодні коштують мізерно мало і ними можна знехтувати.

Тому формула для обчислення дійсної (сьогоднішньої) вартості акції, що приносить щорічно постійний дохід за необхідного для акціонера рівня прибутковості, може бути спрощена і зведена до вигляду

![]()

де ОД — очікуваний дивіденд; К— потрібний для інвестора рівень рентабельності.

За допомогою останньої формули можна розрахувати дійсну вартість акції без урахування можливого збільшення дивідендів у майбутньому. На практиці її широко використовують для розрахунку ціни привілейованих акцій.

Приклад. Припустимо, що щорічні дивіденди на акції підприємства становлять 1000 грн. Необхідний рівень прибутковості оцінюється інвестором у 15 % річних. Вигідно ще купувати акції цього підприємства чи доцільніше продати його акції, якщо їх поточна ринкова ціна становить 9000 грн?

Дійсна вартість акції становить 6666 грн (1000 : 0,15), тобто вона нижча за поточну ринкову, тому купувати акції недоцільно.

Ми розглянули розрахунок дійсної вартості акцій за нульових тем-пів збільшення дивіденду. Однак найчастіше дивіденди більшості підприємств за простими акціями щорічно збільшуються. У середньому ці темпи збігаються з темпами збільшення валового суспільного продукту. У такому разі темпи зростання називають нормальними.

Якщо підприємство у попередній рік виплатило дивіденди на суму Д0, то прогнозувати суму дивідендів у першому році можна за формулою

![]()

де q — очікуваний темп зростання дивіденду.

Припустимо, підприємство у попередній рік виплатило дивідендів на суму 1920 грн, а темпи збільшення валового національного продукту становлять 4 %. На основі цих даних спрогнозуємо суму дивідендів і ціну акції наприкінці п’ятирічного періоду:

![]()

Відтак можна спрогнозувати ціну акції:

![]()

Цю модель для прогнозування ціни акції у разі постійного збільшення суми дивідендів називають моделлю Мирона Гордина (Канада). У розглядуваному прикладі

![]()

Як відомо, підприємство у своєму розвитку проходить певні стадії, тому в конкретний період темпи збільшення суми дивідендів можуть перевищувати середні. Таке збільшення називають супернормальним.

1 2