Сторінка

1

Найістотнішим фактором інвестиційної діяльності є наявність фінансових ресурсів. Це перша умова формування інвестиційних планів і водночас основне обмеження. З оцінювання обсягів наявних ресурсів починається інвестиційне планування, і за цими ресурсами перевіряється реальність уже розробленої інвестиційної стратегії. На рис. 9 показано можливі джерела фінансування інвестицій.

Конкретна структура обраної інвестиційної діяльності виражається через поняття інвестиційного портфеля, тобто спеціального набору конкретних інвестиційних проектів, узятих до реалізації.

На стадії аналізу та розробки стратегії інвестиційний портфель є запланованим засобом досягнення стратегічних цілей. На стадії реалізації кожного проекту поняття інвестиційного портфеля визначає структуру інвестицій.

Інвестиційний портфель, як і кожний проект, що входить до нього, інвестор формує виходячи з певних критеріїв:

• прибутковості;

• терміновості досягнення інвестиційних цілей;

• ступеня ризику;

• відповідності проекту фінансовим ресурсам.

Формування інвестиційного портфеля — завдання з багатьма критеріями. Воно має вирішуватися для майбутнього періоду, тому базується на прогнозованих даних. Для цього завдання не існує чітко окреслених методик вирішення, але є типові процедури, загальні рекомендації та ме-тоди прогнозованих розрахунків.

Наведемо основні критерії формування інвестиційного портфеля.

Критерій прибутковості відображає очікуване збільшення доходів за рахунок або збільшення вартості самого об'єкта інвестування (портфель зростання), або високих і регулярних дивідендів на інвестований капітал (портфель доходу). Інвестиційний портфель, що має мінімальний ризик втрати інвестованого капіталу, визначається як "консервативний", а в разі великих показників очікуваної прибутковості інвестицій (і великого ризику) портфель називається "агресивним".

Критерій терміновості досягнення інвестиційних цілей визначає вимоги інвестора до термінів реалізації інвестицій (до початку експлуатації об'єкта), досягнення потрібної прибутковості та окупності інвестицій; "життя" (тривалість експлуатації) об'єктів інвестицій.

Ступінь ризику інвестиційного проекту визначається показником вірогідності недосягнення потрібної прибутковості або взагалі втрати інвестованих коштів.

До цього критерію слід віднести й ліквідність проекту — можливість зворотного процесу перетворення об'єкта інвестування (у різних формах) знову на кошти. При цьому без втрат не обійтися. Обсяг втрат і час, потрібний для продажу об'єкта інвестування, визначають рівень ліквідності інвестиційного проекту. Цей рівень можна прогнозувати й ураховувати при формуванні інвестиційного портфеля.

Відповідність проекту фінансовим ресурсам — критерій вибору саме тих проектів, що відповідають обсягам коштів, які є або мають бути залучені інвестором. Це питання обсягів інвестицій. Співвідношення власних і залучених коштів може бути різним, але чим більшою є частка власного капіталу ініціатора інвестиційного проекту (краще понад 50 %), тим надійніший проект.

Наведені критерії важко поєднати. Можливі поєднання, що визначають найважливіші аспекти вибору інвестиційних проектів, ілюструє рис. 10.

Наведемо типову послідовність формування інвестиційного портфеля:

1) розробка стратегії інвестиційної діяльності;

2) визначення складу та типу інвестиційного портфеля;

3) аналіз та попередній вибір інвестиційних проектів;

4) остаточний вибір інвестиційних проектів;

5) розрахунки та обґрунтування ефективності сформованого портфеля;

6) розробка організаційного плану реалізації інвестиційного портфеля та технології управління ним.

Детальніше розглянемо аналіз привабливості інвестиційних проектів. Третій і четвертий пункти описаної технології мають такий зміст щодо аналізу та експертизи проектів:

• привабливість сфери діяльності чи галузі, на яку орієнтований проект;

• обсяг, структура, джерела інвестицій та їх фінансове забезпечення;

• показники ефективності проекту, оцінювання його прибутковості, окупності, термінів реалізації;

• детальність розробки проекту та його забезпеченість технічною і технологічною документацією, експертними висновками, вже ук-ладеними чи підготовленими договорами з підприємствами, від яких залежать постачання матеріалів, обладнання, будівництво та монтаж, збут продукції;

• ступінь ризику, шляхи його зниження, можливість виходу з проекту, його ліквідність;

• ділові якості персоналу, який є ініціатором проекту чи має його реалізовувати.

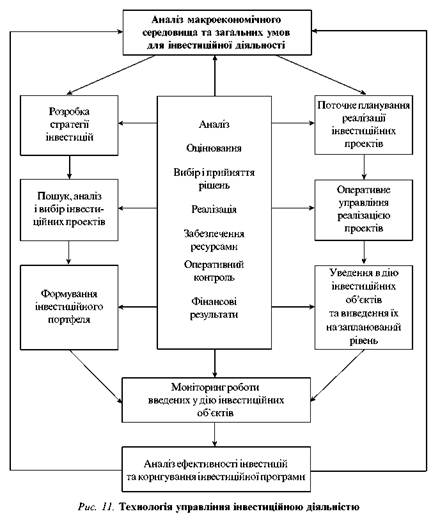

Здійснення інвестиційної діяльності передбачає відповідне управління цим процесом: прийняття рішень щодо забезпечення ресурсами, їх раціонального використання, а також техніки та технології виробництва, проблем якості, цін і збуту, досягнення запланованого кінцевого фінансового результату.

1 2