Сторінка

1

Нині у країнах з розвиненим фінансовим ринком для визначення ціни фінансових активів найчастіше застосовують теорії, що грунтуються на взаємозв’язку між ризиком і дохідністю цінних паперів.

Взаємозв'язок "ризик — дохід" — це друга концепція (після концепції зміни вартості грошей у часі), що лежить в основі сучасної теорії інвестування і корпоративних фінансів.

На відміну від попередніх (традиційних) підходів до інвестування, коли аналізувалася поведінка окремих фінансових активів (акцій, облігацій) і основною характеристикою активу була дохідність, у сучасній теорії основним об'єктом дослідження є "портфель", тобто набір активів (звідси назва "портфельна" теорія). При цьому в оцінці як окремих активів, так і портфелів ураховуються обидва найважливіші фактори — дохідність і ризик. Суттєвим моментом у сучасній теорії є врахування взаємних кореляційних зв'язків між дохідностями активів. Саме це дає змогу здійснювати ефективну диверсифікацію портфеля, що сприяє суттєвому зниженню ризику портфеля порівняно з ризиком включених у нього активів.

Способи кількісного вимірювання ступеня ризику ми не розглядатимемо. Зазначимо лише, що ступінь ризику виражається середньоквадратичним відхиленням очікуваного доходу від очікуваного значення. Визначення рівня ризику потребує знання теорії ймовірностей, розрахунків таких показників, як очікуваний дохід, стандартне відхилення, дисперсія, середньоквадратичне відхилення, коефіцієнт варіації та ін. Визначення ризику і доходу всього інвестиційного портфеля починається з розрахунку стандартних відхилень і очікуваного доходу від окремих активів портфеля.

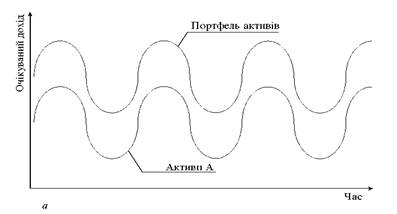

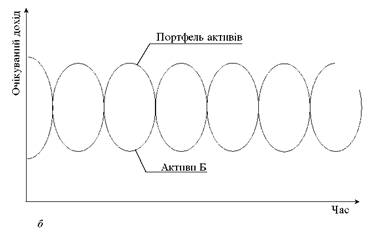

Спробуємо знизити ризик портфеля, збільшуючи диверсифікацію, тобто додаючи різноманітні цінні папери. Але якщо додавати цінні папери, доходи яких перебувають у додатній кореляції з тими, що вже є в портфелі, ризик не знизиться; слід придбати цінні папери, доходи яких мають іншу амплітуду коливань, ніж ті, що вже є в ньому. Графічно це показано на рис. 4.1. Іншими словами, ризик портфеля можна знизити, якщо скласти його з активів, що перебувають між собою у від'ємній кореляції.

Для відбору таких активів використовують метод коваріації — статистичний метод порівняння напрямків змін двох змінних, у розглядуваному випадку двох видів цінних паперів. Метод коваріації застосовують для розрахунку коефіцієнтів кореляції різних активів портфеля і вибору активів, що зводять до мінімуму ризикованість портфеля. Коефіцієнт кореляції може змінюватися від -1,0 до +1,0; значення -1,0 означає, що напрями зміни доходів протилежні, + 1,0 — що напрям змін доходів активів однаковий.

Рис Коваріація і мінливість: а — додатна кореляція; б — від’ємна кореляція

Добре опрацьовані методи оптимізації і розвиток комп'ютерних технологій дали змогу реалізовувати сучасні методи побудови інвестиційних портфелів з багатьма десятками і навіть тисячами активів. Розробка сучасної теорії портфеля була зумовлена бурхливим розвитком фінансових ринків у США та в інших західних країнах після Другої світової війни, зростанням обсягів продажу цінних паперів на них, обсягів купівлі цінних паперів великими інституційними інвесторами (інвестиційними та пенсійними фондами), а також збільшенням кількості банкрутств. Усі ці обставини вимагали поглибленого дослідження питань оцінки вартості корпорацій в умовах невизначеності одержання необхідного доходу.

Сучасна теорія інвестицій була започаткована появою в 1952 р. статті "Вибір портфеля" майбутнього Нобелівського лауреата (1990р.) американського вченого Г. Марковиця. У цій статті вперше було запропоновано модель формування оптимального портфеля цінних паперів і наводилися методи побудови таких портфелів за певних умов. У наступні роки Г. Марковиць постійно вдосконалював і розвивав модель. З'явилися наукові праці інших учених, що працюють в цьому ж напрямку. У 1963 р. учень Г. Марковиця У. Шарп запропонував так звану однофакторну модель ринку капіталів, де вперше з'являються широковідомі тепер а ("альфа") і (З ("бета") характеристики акцій.

На основі однофакторної моделі У. Шарп розробив спрощений метод вибору оптимального портфеля, який зводив задачу квадратичної оптимізації до лінійної. Завдяки цьому спрощенню методи портфельної оптимізації стали прийнятними для практичного застосування на той час.

Завдяки розвитку обчислювальної техніки, а також удосконаленню статистичної техніки оцінки показників "альфа" і "бета" окремих цінних паперів та індексу дохідності ринку загалом на початку 70-х років з'явилися перші пакети програм для розв'язування задач управління портфелем цінних паперів.

Нині модель Г. Марковиця використовують переважно на першому етапі формування портфеля активів при розподілі інвестованого капіталу за різними типами активів: акціями, облігаціями, нерухомістю тощо. Однофакторну модель У. Шарпа застосовують на другому етапі, коли капітал, що інвестується в певний сегмент ринку активів, розподіляється між окремими конкретними активами (тобто за конкретними акціями, облігаціями тощо).

"Портфельну теорію" Г. Марковиця розвинув Дж. Тобін. До речі, він отримав Нобелівську премію у 1981 p., тобто на 9 років раніше, ніж Г. Марковиць та У. Шарп.

Підходи Г. Марковиця і Дж. Тобіна дещо різняться. Перший акцентує увагу на поведінці окремого інвестора, що формує оптимальний, на його погляд, портфель на основі власної оцінки дохідності та ризику активів, які обираються, тобто його підхід перебуває у сфері мікроекономічного аналізу. Крім того, спочатку модель Г. Марковиця стосувалася переважно портфеля акцій, тобто ризикових активів. Дж. Тобін запропонував включити в аналіз безризикові активи, наприклад державні облігації. Його підхід, по суті, макроеконо-мічний, оскільки основним об'єктом вивчення в нього є розподіл сукупного капіталу в економіці за двома його формами: готівковою (грошовою) і безготівковою (у вигляді цінних паперів). Якщо у працях Г. Марковиця акцент робиться не на економічному аналізі вихідних положень теорії, а на математичному аналізі їх наслідків і розробці алгоритмів розв'язання оптимізаційних задач, то Дж. Тобін на перший план висуває фундаментальні проблеми економіки. Цим він продовжує традицію класиків (насамперед Дж. Кейнса). Основною його темою стає аналіз факторів, що спонукають інвесторів формувати портфелі активів, а не тримати капітал у будь-якій одній формі, наприклад грошовій.