Сторінка

1

Завдання і вимоги до рейтингового оцінювання

Фінансовий стан визначає місце підприємства в економічному середовищі та наскільки ефективними і безризиковими можуть бути ділові відносини з ним комерційних банків, постачальників, потенційних інвесторів і позичальників та ін. Для підприємства, як і для його партнерів, становить інтерес не тільки фактичний стан справ, тобто те, що було, а й очікуваний фінансовий стан.

Поряд з якісною ознакою "стійкий фінансовий стан" та бездоганною репутацією підприємства необхідно мати науково обгрунтовану кількісну узагальнюючу оцінку фінансового стану підприємства.

Аналітик намагається мати саме таку оцінку, яка забезпечить порівнюваність фінансового стану різних підприємств незалежно від галузі та виду їх діяльності, місця розташування, форми власності або розміру (за обсягами виробництва або чисельністю працівників). Зрозуміло, що йдеться про пошук якогось узагальнюючого показника, за яким підприємства можна ранжувати. Вихідні дані для розрахунку цього показника необхідно вибирати за однаковими правилами, мати стандартне походження. Таким вимогам відповідає сукупність відносних аналітичних показників фінансового стану, які можна обчислити за даними стандартів фінансової звітності: рентабельністю, оборотністю активів (ресурсовіддачею), ринковою стійкістю, фінансовою незалежністю. І нарешті, оскільки є об'єктивна потреба в постійній актуалізації результатів рейтингу підприємств, методика розрахунку рейтингової оцінки має бути формалізована і запрограмована.

Існують різни методи і критерії для визначення рейтингової оцінки, які задовольняють усі наведені вимоги. Спільним у них є те, що насамперед треба визначити перелік фінансових показників як чинників, що впливають на узагальнюючу оцінку.

Інтегральна оцінка інвестиційної привабливості підприємств та організацій

В Україні розроблена й діє Методика інтегральної оцінки інвестиційної привабливості підприємств та організацій, що затверджена наказом Агентства з питань запобігання банкрутству підприємств та організацій від 23.02.98. Інтегральна оцінка дає змогу поєднати в одному показнику багато різних за змістом і назвою, одиницями вимірювання, вагомістю та іншими характеристиками чинників фінансового стану.

Розглянемо основні групи показників.

1. Показники оцінювання майнового стану.

1.1. Активна частина основних засобів.

1.2. Коефіцієнт зносу основних засобів.

1.3. Коефіцієнт оновлення.

1.4. Коефіцієнт вибуття.

2. Показники оцінювання фінансової стійкості (платоспроможності).

2.1. Рівень фінансової стійкості.

2.2. Маневреність робочого капіталу.

2.3. Коефіцієнт незалежності (автономії).

2.4. Коефіцієнт фінансової стабільності.

2.5. Коефіцієнт фінансової стійкості.

2.6. Показник фінансового лівериджу (важеля).

3. Показники оцінювання ліквідності активів.

3.1. Коефіцієнт покриття.

3.2. Коефіцієнт співвідношення кредиторської та дебіторської заборгованості.

3.3. Коефіцієнт абсолютної ліквідності.

4. Показники оцінювання прибутковості.

4.1. Прибутковість активів.

4.2. Прибутковість власного капіталу.

4.3. Прибутковість реалізованої продукції.

5. Показники оцінювання ділової активності.

5.1. Продуктивність праці.

5.2. Фондовіддача.

5.3. Оборотність оборотних активів.

5.4. Оборотність запасів.

5.5. Оборотність власного капіталу.

5.6. Оборотність основного капіталу.

6. Показники оцінювання ринкової активності.

6.1. Прибуток на акцію.

6.2. Цінність акції.

6.3. Дивідендна дохідність акції.

6.4. Дивідендний вихід.

6.5. Коефіцієнт котирування акції.

Для визначення коефіцієнтів групи 6 використовують дані фінансової звітності (форми № 2 і 3) та дані ринку цінних паперів (фондової біржі).

Наведених у групах показників достатньо для визначення загального інтегрального показника фінансового стану підприємства. У разі потреби кількість показників можна коригувати.

Експертним оцінюванням визначають вагомість груп показників, а також вагомість показників у групах. Наприклад, вагомість груп, %: І — 20, II — 20, III — 10, IV — 8, V — 15, VI — 27; вагомість показників першої групи, %: 1.1 — 10, 1.2 — 40, 1.3 — 30, 1.4 — 20. Вагомість можна коригувати.

Для розрахунку інтегрального показника інвестиційної привабливості (фінансового стану) розроблено програмний комплекс для персонального комп'ютера — INTEGRAL. Алгоритм базується на методах математичної статистики (варіаційний аналіз).

На основі вихідних даних зі стандартних форм фінансової звітності спочатку розраховують показники щодо всіх підприємств. Фіксують мінімальне та максимальне значення і напрямок оптимізації кожного показника — min (max).

Результат розрахунку — інтегральний показник фінансового стану — наводиться в балах. Рейтинг підприємств визначається у порядку спадання результатів.

Визначення узагальнюючого показника фінансового стану підприємств

Розглянемо методику, за допомогою якої можна одержати об’єктивну, науково обґрунтовану узагальнюючу оцінку фінансового ста-ну підприємства. Послідовність її застосування така:

1. Для кожного і-го показника фіксується його найкраще значення a f серед значень, отриманих різними підприємствами. Обмежень щодо кількості аналізованих показників і підприємств немає.

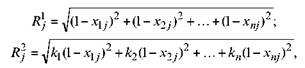

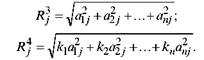

2. Обчислюється ступінь відхилення показника конкретного під-приємства від найкращого значення для групи підприємств:

![]()

3. Визначається рейтингова оцінка для кожного підприємства. При цьому можна використовувати формули, спільне в яких поняття середньоквадратичного відхилення:

де к1 ,к2 , ., кп - вагові коефіцієнти і-то показника, які задає експерт;

4. Підприємства ранжують відповідно до рейтингової оцінки.

При визначенні рейтингової оцінки за показниками r1j та R2j ран-жування відбувається в порядку від меншої оцінки до більшої; якщо ж оцінка визначається за показниками R та Rj , підприємства ранжуються у порядку від більшої рейтингової оцінки до меншої.