Сторінка

3

Використовуючи необхідну ставку доходу Кs як дисконтну, можна визначити теперішню вартість простих акцій з урахуванням ризику.

Розглянемо застосування САРМ для оцінки акцій.

Приклад. Коефіцієнт акцій компаній (3= 1,5. Середня дохідність ринку акцій за індексом Доу-Джонса - 12 %. Дохідність державних облігацій - 9 %. Щорічний приріст дивідендів - 2 %. У наступному році очікується дивіденд 4 дол. на акцію. Визначити теперішню ціну акції.

Розв’язання. Обчислимо необхідну ставку доходу за формулою (4.15):

К s = 0,09 + 1,5(0,12 - 0,09) = 0,135, або 13,5 %.

За формулою (4.12) визначаємо ціну простої акції:

4(1 + 0,02) ^35 V a 0,135-0,02

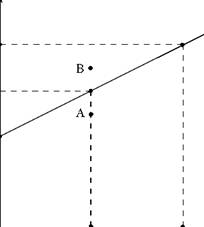

SML

Важливою якістю моделі САРМ є її лінійність відносно ступеня ризику. Це дає можливість визначити коефіцієнт р портфеля інвестицій як середньозважену коефіцієнтів р фінансових активів, що входять у портфель:

Рn = n idi, i=1

де n - кількість фінансових активів у портфелі; рi - значення (3 і-го активу; di - питома вага і-го активу в портфелі. Приклад. Портфель містить такі цінні папери:

1) 10 % акцій компанії A зр = 1;

2) 20 % акцій компанії B зр = 0,8;

3) 30 % акцій компанії C зр= 1,2;

4) 40 % акцій компанії D зр= 1,5.

Розв’язання. Розрахуємо коефіцієнт р цього портфеля:

Рn = 0,1 1 + 0,2 0,8 + 0,3 1,2 + 0,4 1,5 = 1,22.

У 1977 р. модель САРМ підпала під жорстку критику у праці Р. Ролла [75]. Він висловив думку, що цю модель слід відкинути, оскільки вона не підлягає емпіричній перевірці. До речі, суперечки щодо цього тривають і досі. Незважаючи на це в західному світі САРМ залишається, мабуть, найвпливовішою сучасною фінансовою теорією. Практичні керівництва з фінансового менеджменту в частині вибору стратегії довготермінового інвестування і зараз ґрунтуються на моделі САРМ.

У 1976 р. С. Росс запропонував альтернативну модель оцінки капітальних активів, що дістала назву арбітражної, або АРМ (Arbitrage Pricing Model). Вона базується на припущенні, що співвідношення між очікуваною дохідністю і ризиком має бути таке, щоб жодний індивідуальний інвестор не міг одержати необмежений дохід від суто арбітражної операції.

На противагу моделі САРМ, в якій розглядається одне джерело систематичного ризику - ринковий дохід, у теорії АРТ використовують кілька джерел систематичного ризику в економіці, які неможливо усунути диверсифікацією. Ці джерела зумовлені різними факторами (рівень інфляції, сукупний обсяг виробництва, зміна цін на нафту, довго- та короткострокові проценти та ін.). Звідси дохід на актив складається з багатьох компонентів, що змінюються згідно з цими факторами, і випадкового компонента, властивого цьому активу. Згідно з АРМ цінні папери з однаковою чутливістю до фак-торів поводять себе однаково, за винятком позафакторного ризику. Тому такі папери матимуть однакову очікувану дохідність, у про-тивному разі існувала б можливість одержання арбітражного при-бутку. Але як тільки така можливість виникає, діяльність інвесторів призводить до її зникнення. Формалізована модель АРМ має вигляд

![]()

де Кs - необхідна ставка доходу певного цінного паперу; Rf - безпечна ставка; р1, ., рn - коефіцієнт, що описує чутливість доходу цього цінного паперу до n-го фактора; у1, ., уn - дохідність акції з одиничною чутливістю до n-го економічного фактора; es - випадковий компонент ризику, притаманний цьому активу; рn(уn - Rf ) — премія за ризик.

Модель АРМ доцільно застосовувати, якщо можливо:

. визначити прийнятно короткий перелік макроекономічних факторів;

. оцінити премії за очікуваний ризик за кожним із цих факторів;

. з’ясувати чутливість цінного паперу до цих факторів.

Модель АРМ, яка містить множину факторів, дає змогу точніше оцінити очікувану дохідність капіталу і найвагоміші ризики, які впливають на його вартість, ніж модель САРМ, що є однофакторною.

Втім, полеміка навколо питання, за допомогою якої моделі: САРМ чи АРМ можна краще описати реальну ситуацію, триває.

З інвестиційною теорією і теорією фінансового менеджменту тісно пов’язаний ще один цикл досліджень, пов’язаний з так званою теорією ефективного ринку. У теорії вирішується проблема, чи досить повно ринкові ціни відображають “істинну вартість” фінансових активів. Якщо ні, то інвестор, який помітить, що на ринку систематично недооцінюється або переоцінюється той чи інший актив, був би здатний отримувати дохід досить довго і практично без ризику. Згідно з концепцією ефективного ринку це неможливо, оскільки ринкові ціни загалом відбивають практично всю доступну інвесторам інформацію. У такому разі коливання ринкових цін мають бути випадковими і жодний інвестор не в змозі передбачити майбутні ціни ринку. Модель “випадкового блукання” ринкових цін активів стимулювала застосування динамічних теоретико-ймовірнісних моделей, що грунтуються на теорії випадкових процесів. Зокрема, у 1973 р. М. Шоулс і Ф. Блек запропонували модель опціонів (модель

Блека-Шоулса) для отримання ймовірнісної оцінки вартості опціо-ну. Ці схеми розрахунків були дуже швидко використані на практиці. В 70-ті роки саме відбувався бурхливий розвиток ринку опціо-нів. Наприклад, за три роки після відкриття в 1973 р. Чиказької біржі опціонів кількість контрактів, що укладалися на ній щодня, зросла більш як у 100 разів. З часом з'явилися складніші моделі як опціонів, так й інших похідних цінних паперів, але модель Блека-Шоулса досі залишається однією з найпоширеніших.

Загалом 70-ті роки XX ст., що були третім етапом у розвитку сучасної теорії інвестицій, характеризуються стрімким розвитком математичних методів фінансового аналізу. Із зрозумілих причин усі сучасні теорії інвестицій і теорії фінансів розроблено на заході. Зрозуміло й те, що нині інтерес до них постійно зростає в нашій країні. Із практичним застосуванням положень цих теорій у вітчизняних умовах значно гірше. Для застосування багатьох з них в Україні умови ще не склалися. Поки що в нас не існує того масштабного, розвиненого фінансового ринку, немає достатньої кількості емітентів цінних паперів, "портфельних" інвесторів, різновидів фінансових активів, тих обсягів їх купівлі-продажу, що спонукало представників західної фінансової науки й практики до винаходів і їх використання у фінансовому управлінні. Отже, сучасні підходи передбачають високий ступінь розвиненості фондового ринку. Вони дають важливий інструмент для аналізу і розв'язання завдань, що виникають в інвестуванні, але необхідно усвідомлювати умови і передумови, які забезпечують їх ефективне застосування; неможливе їх сліпе, некритичне копіювання без урахування особливостей економічної ситуації конкретної країни.

Інші реферати на тему «Фінанси»:

Принципи управління фінансовими ризиками

Моделі фінансових відносин у суспільстві. Функції і роль фінансів

Оптимізація структури інвестиційного портфеля з урахуванням величини транзакційних видатків

Бюджетна система та принципи її побудови

Методика та організація обліку фінансових результатів у системі фінансового обліку та відображення їх у звітності (на прикладі спиртзаводу)