Сторінка

1

Зміст

Формування чистого прибутку

Аналіз рівнів, динаміки і структури фінансових результатів

Факторний аналіз прибутку від операційної діяльності

Аналіз взаємозв’язку обсягів виробництва, собівартості та прибутку

Аналіз грошових потоків за напрямками діяльності підприємства

Список використаної літератури

Формування чистого прибутку

Різні напрямки основної діяльності підприємства, що пов'язані з виробництвом та реалізацією продукції — товарів, робіт, послуг (далі — продукції), а також фінансової та інвестиційної діяльності дістають остаточну грошову оцінку в сукупності показників фінансових результатів. Ці показники подаються в розд. І "Фінансові результати" "Звіту про фінансові результати" (далі — Звіт). Першоджерело даних — клас 7 "Доходи і результати діяльності" діючого Плану рахунків .

Основним узагальнюючим показником Звіту є чистий прибуток, який підприємство отримало за звітний період (або збитки, яких воно зазнало).

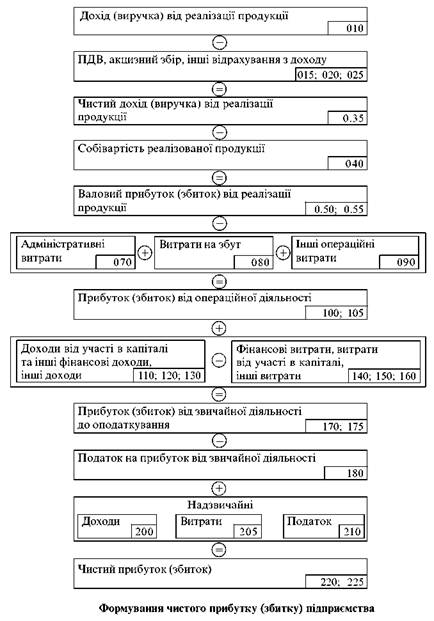

Послідовність формування чистого прибутку (збитку) підприємства показано на рис. 5. У нижньому правому кутку прямокутників містяться посилання на коди рядків форми № 2 .

В умовах ринкової економіки чистий прибуток є основою економічного та соціального розвитку підприємства. Постійне збільшення чистого прибутку — це стале джерело фінансування розвитку виробництва (реінвестування прибутку), виплати дивідендів, створення резервних фондів, задоволення соціальних і матеріальних потреб працівників підприємства, благодійної діяльності. Чистий прибуток — найважливіший показник для оцінювання виробничої та фінансової діяльності підприємств, оскільки відбиває ступінь його активності та фінансового благополуччя, а також ефективність менеджменту. За чистим прибутком визначається прийнятний для інвестора рівень дохідності активів підприємства для порівняння з альтернативними варіантами напрямку інвестування (за умови порівнянного ризику). Чистий прибуток є одним з основних джерел збільшення капіталу підприємства, що відбито у формі № 4 "Звіт про власний капітал" фінансової звітності. Постійне збільшення прибутку за умов припустимого ризику, тобто в разі залучення додаткових позикових коштів чи додаткового розміщення акцій, зміцнює конкурентні позиції підприємства на ринку капіталу.

Розглянемо, які саме чинники впливають на цей підсумковий показник.

Основним чинником є дохід (виручка) від реалізації продукції, що свідчить про ринковий попит на продукцію підприємства, повернення вкладених у виробництво коштів і можливість розпочати новий виробничий цикл. Розмір виручки від реалізації залежить від обсягів і структури виробництва за видами продукції та ринкових цін кожного виду. Відділи маркетингу підприємств зобов'язані постійно аналізувати ринковий попит на продукцію підприємства і своєчасно на нього реагувати. Економічне обгрунтування обсягів виробництва виконується через пошук так званого критичного обсягу, критичної точки, або точки беззбитковості.

Ще один чинник, який істотно впливає на розмір чистого прибутку, — це сукупні витрати на виробництво і збут продукції: собівартість реалізованої продукції, а також адміністративні витрати (загальногосподарські витрати, пов'язані з управлінням та обслуговуванням підприємства) та витрати на збут (витрати на утримання підрозділів, що займаються збутом продукції, рекламу, доставку продукції споживачам тощо).

Прибуток і собівартість є традиційними показниками у вітчизняній практиці фінансового аналізу діяльності підприємств. У ринкових умовах господарювання до основних показників поряд із зазначеними належать грошовий потік як сума чистого прибутку і амортизаційні відрахування. На відміну від інших видів витрат нараховані амортизаційні відрахування залишаються на рахунку підприємства, поповнюючи залишок ліквідних коштів. Амортизаційні відрахування відіграють важливу роль у системі обліку та плануванні діяльності підприємства. Вони є внутрішнім джерелом фінансування. Розмір амортизаційних відрахувань зменшує прибуток, що оподатковується. Таким чином, амортизаційні відрахування — істотний чинник стимулювання інвестиційної діяльності підприємства.

Аналіз чистих грошових потоків є основою класичних методів інвестиційного аналізу. У формі № 3 "Звіт про рух грошових коштів" фінансової звітності передбачається додавання амортизації необоротних коштів до прибутку, що свідчить про орієнтацію українських підприємств на "чистий грошовий потік".

Першочерговими завданнями аналізу фінансових результатів є оцінювання динаміки прибутку, виявлення і кількісне оцінювання

впливу різних чинників на його розмір, а також оцінювання резервів збільшення прибутку.

Аналіз рівнів, динаміки і структури фінансових результатів

Розрізняють такі напрямки аналізу:

зміни показників за розглядуваний період (горизонтальний аналіз);

• структури показників та їх змін (вертикальний аналіз).

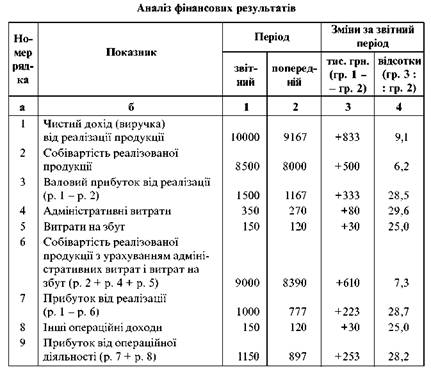

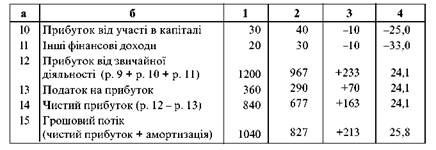

Дані табл. 5 свідчать про збільшення у звітному періоді чистого прибутку на 24,1 %. Цьому сприяло збільшення прибутку від операційної діяльності на 18,2 % за рахунок збільшення обсягів реалізації та відносного зменшення витрат на виробництво і реалізацію продукції. У звітному періоді на 1 грн чистого доходу від реалізації продукції підприємство витрачало

![]()

а в попередньому періоді![]()

Негативним є абсолютне та відносне (на 1 грн чистого доходу від реалізації продукції) збільшення адміністративних витрат та витрат

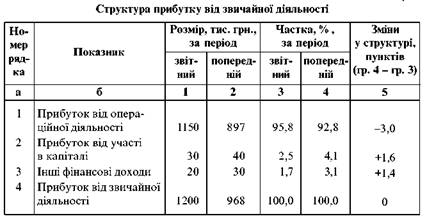

на збут, зменшення прибутку від участі в капіталі, тобто від інвестицій в асоційовані, дочірні або спільні підприємства, а також зменшення інших фінансових доходів (дивіденди, відсотки та інші доходи, одержані від фінансових інвестицій). Як наслідок цього відбулись зміни у структурі прибутку від звичайної діяльності, а саме: збільшилась частка прибутку від операційної діяльності, зменшилась його частка за рахунок участі в капіталі, а також зменшились інші фінансові доходи. Позитивним є збільшення грошового потоку на 25,8 %.

Факторний аналіз прибутку від операційної діяльності