Сторінка

5

Останній приклад свідчить, що у випадку низької рентабельності за діючої системи оподаткування практично не існує резервів для підвищення рівня оплати праці.

Умови детінізації фонду оплати праці. На основі зроблених розрахунків можна зробити висновок, що існуюча система оподаткування (якщо вважати соціальні платежі оподаткуван-ням фонду оплати праці) не сприяє розвитку галузей економіки, що використовують кваліфі-ковану працю. Тому значна частка об’єктів економічної діяльності частково використовує тіньові форми оплати праці. Розглянемо ці питання детальніше. Нехай ![]() – офіційна частка оплати праці,

– офіційна частка оплати праці, ![]() – неофіційна,

– неофіційна, ![]() тоді прибуток до оподаткування (

тоді прибуток до оподаткування (![]() ):

):

![]() . (16)

. (16)

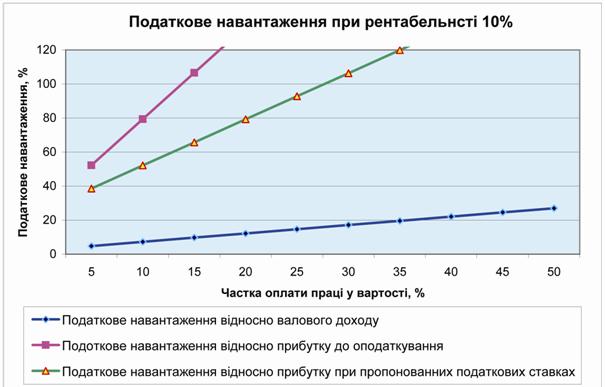

Рис. 2. Податкове навантаження при рентабельності виробництва 10 %

Сплачені податки на працю (![]() ):

):

![]()

![]()

![]() . (17)

. (17)

У цьому випадку вираз для прибутку до оподаткування (![]() –

–![]() ) можна представити як:

) можна представити як:

![]() (18)

(18)

Для дослідження впливу податкових ставок на процес тінізації фонду оплати праці знайдемо маржинальну величину доходу відносно офіційної частки оплати праці (![]() ):

):

![]() . (19)

. (19)

Умова зменшення рівня тінізації фонду оплати праці:

![]()

![]()

![]() . (20)

. (20)

Відповідно до бюджету на 2007 рік [1] ставка податку на доходи фізичних осіб![]() , основна ставка податку на прибуток підприємств

, основна ставка податку на прибуток підприємств ![]() . З виразу 20 можна знайти єдину ставку соціальних платежів, яка буде сприяти детінізації фонду оплати праці:

. З виразу 20 можна знайти єдину ставку соціальних платежів, яка буде сприяти детінізації фонду оплати праці:

![]() . (21)

. (21)

Звичайно, прийняття такої податкової ставки (13 %) при існуючому дефіциті пенсійного фонду не реальне. У зв’язку з цим податкову базу необхідно буде збільшити втричі. Однак це навряд чи можливо. Крім того, процес детінізації завжди є достатньо тривалим, оскільки пов’язаний із подоланням закріплених стандартів поведінки. Проте можливе інше вирішення питання детінізації фонду оплати праці. Якщо вважати за цільову функцію для підприємця прибуток до оподаткування, тобто ті кошти, які він може використати для власних потреб, то можна запропонувати податкову реформу, яка полягає у збільшенні деяких податкових ставок і зменшенні інших. При цьому податковий тиск на підприємця відносно прибутку до оподаткування повинен зменшитися.

Якщо, наприклад, збільшити ставку податку на прибуток підприємств до 30 % , при 15 % ставки оподаткування доходів фізичних осіб, то за умовою 20 єдина ставка соціальних платежів збільшиться до 21,4 %. При цьому податкове навантаження відносно прибутку до оподаткування згідно з виразами 12, 14 залежить від рівня рентабельності і частки оплати праці. Якщо розрахувати при даному податковому векторі![]() залежність податкового навантаження від частки оплати праці, при рентабельності 30 %, то вираз 14 перетворюється:

залежність податкового навантаження від частки оплати праці, при рентабельності 30 %, то вираз 14 перетворюється:

![]() .

.

Відповідний графік залежності податкового навантаження від частки оплати праці пода-но на рис. 1. У випадку рентабельності 10 % при податковому векторі ![]() величина залежності податкового навантаження відносно прибутку дорівнює:

величина залежності податкового навантаження відносно прибутку дорівнює:

![]() .

.

Аналогічну залежність для 10 % рентабельності подано на рис. 2, а розраховані показни-ки податкового навантаження щодо прибутку до оподаткування наведено у табл. 4.

У цьому випадку 100 % податкового навантаження досягається при 21,2 % частки оплати праці, тобто і для низькорентабельних підприємств з’являється резерв підвищення рівня оплати праці (рис. 2).

Практично для усіх значень частки оплати праці податкове навантаження має менше значення, ніж при діючій системі. Крім того, потрібно підкреслити, що запропонований податковий вектор сприяє зменшенню рівня тінізації фонду оплати праці. У цьому випадку рівень податкового навантаження щодо прибутку до оподаткування суттєво зменшується. Тобто, незважаючи на збільшення ставки податку на прибуток підприємств, зменшення ставки соціальних платежів суттєво впливає на зменшення податкового навантаження відносно прибутку до оподаткування.

Таблиця 4

Податкове навантаження щодо прибутку до оподаткування залежно від рентабельності та частки оплати праці при _*

|

Рентабельність, % | |||||||

|

5 |

10 |

20 |

30 |

40 |

50 | ||

|

|

1,05 |

1,1 |

1,2 |

1,3 |

1,4 |

1,5 | |

|

Частка оплати праці, % |

5 |

0,509 |

0,386 |

0,324 |

0,303 |

0,293 |

0,287 |

|

10 |

0,768 |

0,521 |

0,398 |

0,357 |

0,336 |

0,324 | |

|

15 |

1,026 |

0,657 |

0,472 |

0,410 |

0,379 |

0,361 | |

|

20 |

1,285 |

0,792 |

0,546 |

0,464 |

0,423 |

0,398 | |

|

25 |

1,544 |

0,928 |

0,620 |

0,517 |

0,466 |

0,435 | |

|

30 |

1,803 |

1,063 |

0,694 |

0,570 |

0,509 |

0,472 | |

|

35 |

2,062 |

1,199 |

0,768 |

0,624 |

0,552 |

0,509 | |

|

40 |

2,320 |

1,334 |

0,842 |

0,677 |

0,595 |

0,546 | |

|

45 |

2,579 |

1,470 |

0,915 |

0,731 |

0,638 |

0,583 | |

|

50 |

2,838 |

1,606 |

0,989 |

0,784 |

0,681 |

0,620 | |

Інші реферати на тему «Фінанси»:

Фінансові особливості діяльності транснаціональних корпорацій

Розрахунково-платіжна дисципліна та її вплив на фінансово-господарську діяльність підприємств

Формування та використання фінансів в акціонерному товаристві

Сучасні методи і засоби інформаційних технологій

Лізингові операції в спектрі послуг кредитно-фінансових інститутів