Сторінка

4

Виключно кутовою рівновага споживача буде і тоді, коли один з товарів є антиблагом, тобто таким, що має від'ємне значення корисності для споживача. У цьому разі зміниться сам характер кривої байдужості: замість спадної вона стане зростаючою. Наприклад, через якесь захворювання споживач взагалі не може вживати м'ясо, тоді його приваблюватиме той набір, де менше котлет, а рівновага (максимізація корисності) досягатиметься у точці, що відповідає максимальній кількості пиріжків, яку він може придбати, виходячи з бюджету. Адже споживач ніколи добровільно не придбає антиблаго. Зауважимо, що практично кожен товар може перетворитися на антиблаго, коли він доступний у такій кількості, що повністю задовольняє потреби споживача. Точка, в якій  споживач перестає

споживач перестає

розглядати додаткове споживання як таке, що прино-сить йому користь, називається точкою насичення. Треба звернути особливу увагу на споживання то-

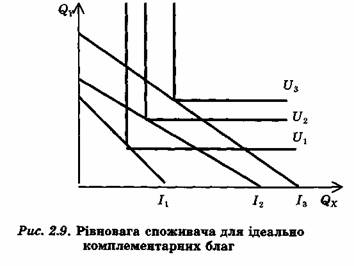

варів, що ідеально доповнюють один одного,тобто, коли ефективне споживання одного товару без певної

кількості іншого взагалі неможливе (автомобілі та номерні знаки, черевики та шнурки до них тощо). У цьому випадку ні зміна співвідношення цін, ні доход споживача не впливатимуть на співвідношення цих товарів у наборі, який обирає споживач (рис. 2.9).

Теорія споживацького вибору має широке практичне застосування. Найпоширенішою сферою її використання є маркетингові дослідження. Прогнозування поведінки споживача, розуміння механізму прийняття ним рішення про вибір того чи іншого набору товарів дають змогу опрацьовувати ефективнішу стратегію фірми та приймати більш обгрунтовані економічні рішення.

5. Податки

Податкова політика: вплив податків на доходи бюджету

Держава фінансує свої видатки насамперед за рахунок податкових надходжень. Як відомо, податки — це частина доходу, що сплачується фірмами та домогосподарствами у розмірі, встановленому законом. У вузькому понятті до податків належать фіскальні вилучення, що утворюють доход державного бюджету. В широкому понятті під податками розуміють всі фіскальні вилучення, встановлені державою, в тому числі відрахування до цільових позабюджетних фондів (наприклад, внески до державного пенсійного фонду).

Податки впливають на економіку через використовуваний доход економічних агентів та зміну відносних цін. У залежності від системи оподаткування, вплив податкової політики на макроекономічні змінні може проявлятися по-різному. В цілому зниження податків стимулює зростання приватних витрат і сукупної пропозиції. Зростання податків, навпаки, призводить до їхнього скорочення.

Рівень оподаткування (податковий тягар) в економіці вимірюється відношенням загальної суми фіскальних вилучень до суми доходів фірм і домогоспо-дарств (ставка сумарного оподаткування доходів, або середня ставка податку) (див. част. І, тема 16). Ступінь фактичного податкового навантаження на приватний сектор визначається чистими податковими надходженнями, які утворюються різницею між величиною загальних податкових надходжень до державного бюджету і сумою трансфертів держави приватному секторові. /

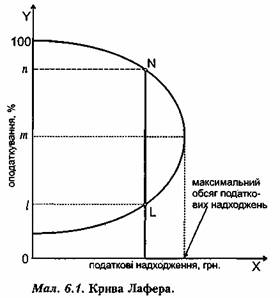

Залежність доходів держави від рівня податків неоднозначна. У довгостроковому періоді вона описується так званою "кривою Лафера" (мал. 6.1).

У відповідності із залежністю, яку описує ця крива, обсяг податкових надходжень залежить від середньої ставки податку і величини доходу (ВВП). Якщо ставка оподаткування дорівнює нулеві, то держава не отримує податків. Підвищення ставки податку від 0% до певного рівня т супроводжується збільшенням податкових надходжень до бюджету. Але подальше збільшення податкового навантаження шляхом підвищення сумарної ставки податків пригнічує виробництво і викликає скорочення сукупних доходів і витрат — джерела податків, або податкової бази. Підвищення ставки податку (від т до 100%) супроводжується скороченням податкових надходжень до бюджету. Сумарна ставка оподаткування на рівні 100% означає, що держава намагається вилучити у економічних аґентів весь одержаний ними доход. За таких умов відкрита приватна економічна діяльність втрачає сенс і припиняється, економіка стає «тіньовою», а держава залишається без доходів.

Податки, державні закупки, трансферти і позички використовуються державою для підтримки ділової активності та розподілу фінансових ресурсів  таким чином, щоб забезпечити економічне зростання і соціальну справедливість. Але основна макроекономічна функція держави полягає в стабілізації економіки. Фіскальна політика, що охоплює збільшення державних видатків та скорочення податків з метою розширення сукупного попиту в економіці в період циклічного спаду, називається стимулюваль-ною бюджетно-податковою політикою. Стабілізація економіки в умовах інфляційного надлишкового сукупного попиту, який виникає внаслідок циклічного підйому, забезпечується за допомогою обмежувальної фіскальної політики, а саме: скорочення державних видатків та збільшення податків. Застосування різних інструментів фіскальної політики (зміна державних витрат або рівня податкових ставок) має різний макроекономічний вплив на сукупний попит. Мультиплікативний ефект розширення сукупного попиту внаслідок зниження податків стимулює економіку меншою мірою, ніж однакове за розміром збільшення державних видатків. Це пов'язано з тим, що збільшення державних витрат є прямим розширенням сукупного попиту, а мультиплікатор державних витрат перевищує податковий мультиплікатор. Така різниця має вирішальне значення для вибору інструментів бюджетно-податкової політики на різних фазах економічного циклу. Якщо фіскальна політика орієнтована на розширення державного сектора, то з метою подолання циклічного спаду мають збільшуватися витрати держави, які створюють сильніший стимулювальний ефект. А при необхідності стримування інфляційного підйому застосовується збільшення податків, що є відносно м'яким обмежувальним заходом. Коли фіскальна політика спрямована на підтримку приватного сектора, то у фазі циклічного спаду мають скорочуватися податки, а у фазі циклічного підйому — обмежуватись державні витрати, що дає змогу досить швидко знизити рівень інфляції.

таким чином, щоб забезпечити економічне зростання і соціальну справедливість. Але основна макроекономічна функція держави полягає в стабілізації економіки. Фіскальна політика, що охоплює збільшення державних видатків та скорочення податків з метою розширення сукупного попиту в економіці в період циклічного спаду, називається стимулюваль-ною бюджетно-податковою політикою. Стабілізація економіки в умовах інфляційного надлишкового сукупного попиту, який виникає внаслідок циклічного підйому, забезпечується за допомогою обмежувальної фіскальної політики, а саме: скорочення державних видатків та збільшення податків. Застосування різних інструментів фіскальної політики (зміна державних витрат або рівня податкових ставок) має різний макроекономічний вплив на сукупний попит. Мультиплікативний ефект розширення сукупного попиту внаслідок зниження податків стимулює економіку меншою мірою, ніж однакове за розміром збільшення державних видатків. Це пов'язано з тим, що збільшення державних витрат є прямим розширенням сукупного попиту, а мультиплікатор державних витрат перевищує податковий мультиплікатор. Така різниця має вирішальне значення для вибору інструментів бюджетно-податкової політики на різних фазах економічного циклу. Якщо фіскальна політика орієнтована на розширення державного сектора, то з метою подолання циклічного спаду мають збільшуватися витрати держави, які створюють сильніший стимулювальний ефект. А при необхідності стримування інфляційного підйому застосовується збільшення податків, що є відносно м'яким обмежувальним заходом. Коли фіскальна політика спрямована на підтримку приватного сектора, то у фазі циклічного спаду мають скорочуватися податки, а у фазі циклічного підйому — обмежуватись державні витрати, що дає змогу досить швидко знизити рівень інфляції.

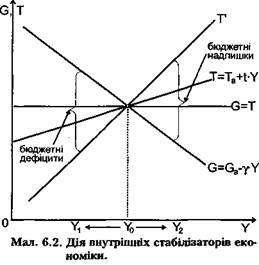

Фіскальна політика може бути дискреційною та недискреційною. Дискреційна фіскальна політика — це система заходів, яка передбачає цілеспрямовані зміни в розмірі державних витрат, податків і сальдо державного бюджету. Дискреційна фіскальна політика використовується державою для активної протидії циклічним коливанням. Для стимулювання сукупного попиту в період економічного спаду уряд цілеспрямовано створює дефіцит державного бюджету, збільшуючи державні витрати або знижуючи податки. Відповідно, в період підйому цілеспрямовано створюється бюджетний надлишок.