Сторінка

1

Гроші за своєю суттю не належать до економічних ресурсів. Однак вони є засобом для придбання всіх інших факторів виробництва. Крім того, виробник, який витрачає свої кошти на придбання капіталу, відмовляється від альтернативних варіантів їх використання, зокрема від надання позики. Отже, прибуток, що міг отримати виробник, якби передав у позику свої кошти, є альтернативною вартістю капіталу. З'ясувати механізм формування ціни кредиту і буде означати з'ясування процесу формування альтернативної вартості капіталу.

Ціною кредиту можна вважати позичковий відсоток. Позичковий відсоток — це ціна, що сплачується за використання грошей. Найчастіше він розглядається не в абсолютному значенні (як кількість грошей), а у відносному — як відсоток від суми позичених грошей. Для зручності ставку позичкового відсотка, як правило, дають у перерахуванні на річну. Скажімо, якщо за отримання 10 000 грн. в кредит позичальнику потрібно через рік повернути 14 000 грн., це означатиме, що він отримав гроші під 40% річних.

Оскільки надання кредиту та повернення грошей розірвані у часі, то виникає проблема втрати грошима їх купівельної спроможності через інфляцію. Тоді ча стина плати за користування грошима піде на по криття втрати їх купівельної спроможності, а частина дійсно буде винагородою власника. Слід розрізняти номінальну та реальну ставки позичкового відсотка. Номінальна ставка ![]() — це відсоткова ставка, ви ражена у грошових одиницях за поточним грошовим курсом. Реальна ставка

— це відсоткова ставка, ви ражена у грошових одиницях за поточним грошовим курсом. Реальна ставка ![]() — це відсоткова ставка, виражена у незмінних грошах або скоригована з ура хуванням інфляції. Так, якщо у попередньому при кладі ціни за рік зросли в 1,25 раза

— це відсоткова ставка, виражена у незмінних грошах або скоригована з ура хуванням інфляції. Так, якщо у попередньому при кладі ціни за рік зросли в 1,25 раза ![]() то за своєю купівельною спроможністю 1 грн. на початку року становитиме 1,25 грн. на кінець року. Якщо пе рерахувати всі повернені у кінці року гроші у зіставні з наданими на початку року, то 14 000 грн. будуть відповідати 11200 грн. (14 000 : 1,25 = 11 200). От же, реальна відсоткова ставка буде лише 12%. Взаємо зв'язок між номінальною та реальною ставками пока зує така формула:

то за своєю купівельною спроможністю 1 грн. на початку року становитиме 1,25 грн. на кінець року. Якщо пе рерахувати всі повернені у кінці року гроші у зіставні з наданими на початку року, то 14 000 грн. будуть відповідати 11200 грн. (14 000 : 1,25 = 11 200). От же, реальна відсоткова ставка буде лише 12%. Взаємо зв'язок між номінальною та реальною ставками пока зує така формула:

![]()

Ставка позичкового відсотка формується залежно від співвідношення попиту на гроші та їх пропозиції. Разом з тим, не існує єдиної для всіх випадків відсоткової ставки. Надання кредиту може диференціюватися залежно від умов повернення, державного регулювання цього процесу, особливостей позичальника тощо. Отже, доцільно розглянути фактори, які впливають на відсоткові ставки.

Надання кредиту — це ризик з боку кредитора, оскільки позичальник за певних умов може не повернути отримані гроші. Тому найпершим фактором, який буде зумовлювати конкретний рівень відсотка по конкретній позиції, е ступінь ризику — ймовірність втрати грошей кредитором. Тут залежність пряма: чим більша ймовірність неповернення грошей, тим більший буде відсоток. Разом з тим, загроза втрати грошей може до-сягати такого рівня, що вона взагалі не компенсується збільшенням відсотка. За цих умов кредит не надається.

Певний вплив на відсоткову ставку справляє розмір кредиту. За інших рівних умов кредитор віддає перевагу більшим кредитам, оскільки це зменшує його витрати на вивчення економічного становища позичальника, на обслуговування кредиту тощо. Отже, кредитор погоджується надавати більші суми під менші відсотки.

По-іншому впливає на відсоткову ставку термін надання кредиту. Оскільки у довготривалому періоді ймовірність непередбачуваних подій більша, то для перестрахування втрат від них відсоток по кредитах також буде більшим.

Впливає на відсоткові ставки також державна політика оподаткування. Якщо відсотки, отримані від надання кредиту не оподатковуються чи оподатковуються на пільгових умовах, то вартість отримання кредиту буде меншою. Так, поки дисконти по облігаціях внутрішньої державної позики в Україні не оподатковувалися, їхня доходність була нижчою, тобто отримання коштів обходилося державі дешевше. Після введення оподаткування ціна залучення коштів зросла.

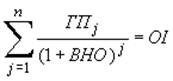

Внутрішня норма окупності (ВНО) (або внутрішня норма рентабельності, доходності) визначається як дисконтна ставка, що зрівнює поточну вартість майбутніх грошових потоків від інвестицій та теперішню вартість грошових витрат проекту. Проект слід приймати, якщо ВНО більша, ніж вартість капіталу проекту. Визначення ВНО передбачає вирішення такого рівняння:

(20.4)

(20.4)

де ГПj - чистий грошовий потік в j-й період; OI — обсяг інвестицій.

ВНО дуже легко розрахувати за допомогою фінансових калькуляторів або комп'ютерів. При ручних розрахунках застосовують метод "проб і помилок": вибирається довільна ставка дисконту і розраховується значення ЧПВ проекту. Якщо воно позитивне, то ставка дисконту (ВНО) збільшується. Щоб одержати негативне значення ЧПВ проекту, на наступних етапах ставку) дисконту послідовно змінюють так, щоб значення ЧПВ наближалося до нуля.

Чим вища ВНО за реальний банківський процент, тим вища ефективність проекту. Якщо вартість капіталу вище значення ВНО, то проект не може забезпечити необхідну віддачу інвестицій і відхиляється.

Період окупності (ПО) розраховується як очікувана кількість років, необхідних для покриття (компенсування) початкових вкладень чистими грошовими потоками проекту. Метод окупності ігнорує грошові потоки поза періодом окупності і не розглядає зміну вартості грошей у часі. Однак цей метод пропонує інформацію щодо ризикованості та ліквідності проекту, тому що він показує, скільки часу капітал буде мати завищений рівень ризику. Термін окупності інвестицій визначається:

• при однаковому щорічному прибутку від інвестицій - діленням обсягу інвестованих коштів на середньорічний розмір прибутку, отриманого в результаті здійснення цих інвестицій;

• при нерівномірному щорічному прибутку від інвестицій - шляхом розрахунку числа років, необхідних для того, щоб нагромаджений (кумулятивний) прибуток від інвестицій дорівнював обсягу інвестованих коштів.

1 2