Сторінка

2

Можливе також комбінування статистичного й експертного методів, тобто можна використовувати комбінований метод оцінювання ризику. Одним із способів зменшення ризику підприємницької діяльності є диверсифікація виробництва й інвестицій. Але при цьому потрібно вибрати таку комбінацію видів діяльності, яка зменшила б ризик фінансового банкрутства підприємства. Наприклад, на підприємстві залізобетонних виробів, що спеціалізується на виробництві залізобетонних панелей для житлового будівництва, потенційно можна організувати виробництво сталевих конструкцій та дерев'яних виробів, тобто диверсифікувати його.

Доходи підприємства залежать від поведінки покупця на ринку, тому треба проаналізувати попит на таку продукцію. З метою зниження ризику при формуванні портфеля інвестицій переважно вибирають виробництво такої продукції (послуг), коли в разі збільшення попиту на один вид продукції попит на інший падає. Диверсифікація, як правило, зменшує сукупну рентабельність на підприємстві, але при цьому знижує ризик різкого зменшення прибутку.

Найважливішим завданням підприємства є оцінювання ефективності запланованих капіталовкладень. У світовій практиці для її визначення найчастіше застосовують такі методи розрахунку: часу окупності; чистої поточної вартості; середнього прибутку; внутрішньої норми рентабельності; індексу рентабельності. Розглянемо їх докладніше.

Метод розрахунку часу окупності ґрунтується на розрахунку строку окупності, тобто зводиться до обчислення оборотного періоду, за який інвестиції починають приносити прибуток.

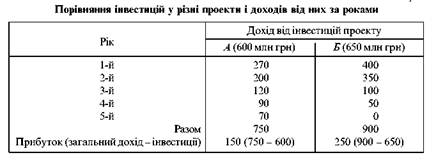

Приклад. Нехай у проект А потрібно вкласти 600 млн грн, а у проект Б — 650 млн грн. Проект А за 5 років дасть дохід на суму 750 млн грн (270 + 200 + 120 + 90 + 70). За час експлуатації буде отримано прибуток 150 млн грн (750 - 600). За прогнозами, проект вдасть дохід на суму 900 млн грн (400 + 350 + 100 + 50), тобто за час експлуатації прибуток становитиме 250 млн грн (табл. 6).

Знаючи вартість, що буде одержана в майбутньому, і ставку відсотка, можна визначити нинішню вартість майбутніх прибутків:

![]()

Нинішня вартість передбачуваної грошової суми в майбутньому буде тим нижчою, чим вища ставка відсотка в банку і довший термін, необхід-ний для її отримання.

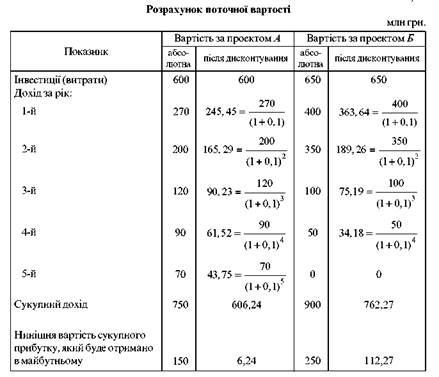

Порівняємо нинішню вартість майбутніх прибутків від втілення проектів А і Б (табл. 7).

З даних табл. 7 випливає, що кращим є проект Б. У загальному вигляді чиста поточна вартість

ЧПВ = ПВ KB, де ПВ — поточна вартість прибутку,

![]()

KB — відплив коштів через капіталовкладення. Тоді

![]()

де Д t — очікуваний приплив коштів за період t (t = 1, 2, ., n); r — від-дача, або рентабельність.

Отже, чиста поточна вартість — це різниця між сумою дисконтова-них чистих грошових доходів та інвестиціями. Якщо чиста поточна вартість позитивна, то інвестиції перспективні для підприємства. При цьому вибирають проекти з вищою чистою поточною вартістю.

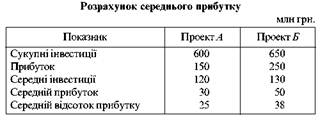

При використанні методу розрахунку середнього прибутку середній прибуток визначається відношенням загального прибутку до середніх інвестицій за період реалізації проекту. Вибирають проекти з найвищою рентабельністю (табл. 8).

У розглядуваному прикладі проект Б передбачає вищий відсоток середнього прибутку і тому кращий, якщо брати до уваги однаковий п’я-тирічний період. Метод розрахунку середнього прибутку можна застосовувати для порівняння різних інвестиційних проектів, але він необ’єктивний для обчислення відсотків середнього прибутку. Цей метод не враховує також в чистому вигляді нинішню вартість майбутнього прибутку.

За методом розрахунку внутрішньої норми рентабельності внутрішня ставка віддачі визначається як ставка дисконту, що забезпечує рівність нинішньої вартості чистого потоку прибутків від проекту і вар-тості суми інвестицій:

![]()

Існує правило: якщо внутрішня норма рентабельності перевищує відсоткову ставку дисконту або дорівнює їй, то інвестиції доцільні.

Програми інвестицій можуть виключати одна одну, якщо одну з них, наприклад, через обмеження фінансових джерел не можна реалізувати. У цьому разі програми класифікують за принципом привабливості для інвестора.

Найефективнішими при виборі інвестицій вважаються метод розрахунку чистої поточної вартості та метод розрахунку індексу рентабельності. Індекс рентабельності оперує з такими самими змінними, що й чиста поточна вартість, але комбінує їх по-іншому. Показник рентабельності інвестицій визначається як відношення поточної вартості прибутку до витрат на капіталовкладення:

![]()

Проте метод розрахунку часу окупності, хоча й має істотні недоліки, про які йшлося, широко використовують на практиці. Це пов’язано, по-перше, з його простотою, по-друге, з тим, що підприємство часто більшою мірою інтересує строк окупності, оскільки за невизначеності умов господарювання підприємство побоюється банкрутства. У перехідний період до ринкової економіки цей метод є найприйнятнішим через високу нестабільність економіки і недостатню підготовленість менеджерів. Однак визначити найкращий варіант можна тільки на основі методу розрахунку чистої поточної вартості.