Сторінка

2

Ще одна оригінальна риса податкової системи в Англії — улагодження конфліктних ситуацій між Податковим управлінням і платниками, не вирішених на рівні податкових інспекторів, доручене так званим податковим уповноваженим. (Детально ці питання розглянуті українськими вченими В. М. Суторміною, В. М. Федо-совим і В. Л. Андрущенком в першій в Україні фундаментальній праці з питань світового досвіду оподаткування «Держава — податки — бізнес (із світового досвіду фіскального регулювання економіки)»1.) Діяльність останніх має арбітражний, третейський характер. Цей інститут фіскальної служби складається з уповноважених двох категорій: загальних і спеціальних. І ті, і ті призначаються на посади лорд-канцлером (спікером Палати лордів британського парламенту), що підкреслює їх незалежний від виконавчої влади статус.

Уповноважені мають ідентичні функції, але відрізняються характером підбору персоналу і методами роботи. Загальні уповноважені комплектуються за локальною ознакою з відомих у певному регіоні авторитетних громадських діячів, а також з досвідчених економістів, юристів, технологів. Загальні уповноважені не обов'язково мають бути фахівцями з фінансового права, головна їх місія полягає в глибокому знанні місцевих умов, людей і кон'юнктури бізнесу. Це схоже на почесні посади експертів на громадських засадах. Вони мають штатних помічників, які і є консультантами з фіскально-юридичних питань.

Навпаки, спеціальні уповноважені — це оплачувані державні фахівці податкової справи. Будучи службовцями Міністерства фінансів, вони за викликами постійно роз'їжджають по країні. Платник має право альтернативного вибору між загальним і спеціальним уповноваженими, а також право брати участь у слуханні свого позову особисто або, як правило, через свого представника — адвоката. За образним зауваженням одного англійського податкоплатника, сподіватися на щире співчуття скоріше можна від загальних уповноважених, а розраховувати на холодну голову — від спеціальних.

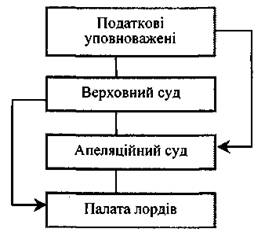

Оскарження рішень уповноважених подаються в Канцлерський суд — структурний підрозділ Верховного суду, де розглядаються цивільні справи. У суд потрапляють, звичайно, не всі справи, а лише ті рішення уповноважених, які сумнівні з погляду закону або під час розгляду яких були порушені правові формальності. Нарешті у випадку, коли й сама буква закону допускає різні інтерпретації, наприклад у разі особливо важливих і складних податкових деліктів, справу вирішує Апеляційний суд або вона доходить навіть до Палати лордів

Рис. 47. Схема податкового судочинства у Великобританії

Британська система податкового контролю та судово-парламентської апеляційної процедури вже тим заслуговує на особливу увагу, що вона є чи не найдавнішою у світі. Основні її інститути існують з часів «Славної революції» 1688—1689 рр., коли в країні була установлена конституційно-парламентська монархія, закріплені демократичні права і свободи. В організації британської податкової адміністрації вдало скомбіновані бюрократично-апаратні й громадські засади. Залучення з метою вирішення спірних питань до податкового процесу і контролю представників населення та самих платників з числа авторитетних і компетентних громадян, безумовно, є однією з рис демократичного суспільства.

Подібний порядок надає податковим проблемам максимальної гласності та свідчить про суспільне усвідомлений характер оподаткування. Тут цілком доречна аналогія з судом присяжних. Справа податкоплатника-підприємця вирішується в колі компетентних представників бізнесу з урахуванням особистості відповідача. Рішення залежить від конкретної ситуації й зароджується лише під час розгляду. Значною мірою вердикт уповноважених грунтується на етичних критеріях довіри, громадянського обов'язку. Така демократична раціоналізація виводить податковий процес за межі простого фіскалізму, перетворюючи його в активний чинник економічної доцільності та соціальної позиції.

За німецькою системою податкового контролю, кожна з корпорацій щорічно подає декларацію, дані якої служать і базою для оподаткування, і об'єктом перевірки та державного контролю за підприємницьким сектором. З метою здійснення аудиту компанії класифіковані на кілька категорій відповідно до характеру господарської діяльності та величини доходів. Великі фірми перевіряються суцільно і регулярно, решта фірм — у строки, визначені податковими органами.

Податкова служба Німеччини правомочна затребувати необхідну інформацію від бухгалтерії і податкових консультантів (ЗІеиегЬегаІег) відповідної компанії, взагалі від будь-яких посадових осіб як у структурі компанії, так і за її межами. Бухгалтерські книги, документи, баланси мають зберігатися протягом десяти років, що значно довше, ніж у Великобританії (три—шість років) і в США (три роки).

Типові санкції: штрафи за приховування доходів та пеня за прострочені платежі. Якщо компанія оскаржує суму податку, нараховану податковою інспекцією, вона подає апеляцію в Податковий суд федеральної землі за місцем свого розташування. Вищою й остаточною інстанцією для вирішення податкових справ є федеральний Верховний суд у Мюнхені.

У Франції податкова декларація подається разом з підтвердним річним балансом фірми, на підставі якого визначається оподатковуваний дохід. На відміну від США і ФРН прибуток виробничого та комерційного походження французьких фірм оподатковується згідно з так званим територіальним принципом. Це означає, що податки з доходів (прибутку, дивіденду, процента) стягуються частинами в тих адміністративно-територіальних межах, де вони створені. Навпаки, у податкових системах, побудованих за принципом платника, національний фіск оподатковує сукупний (глобальний) дохід платника незалежно від його виду, внутрішнього чи закордонного походження.

Контроль за сплатою податків підприємницьким сектором здійснюється центральними, регіональними і місцевими податковими службами (залежно від розміру господарського обороту компанії-платника). Нормативна періодичність перевірок — три роки, термін зберігання бухгалтерської документації, що стосується податкових платежів, — 10 років. Французькі податкові органи наділені правом доступу до будь-яких матеріалів, що є в розпорядженні приватних підприємств, державних установ, банків, страхових компаній, різних фондів, осіб вільних професій та ін. Якщо платник ігнорує повторні нагадування податкової інспекції чи злісно ухиляється від сплати податку, штраф досягає 80 % від величини попереднього нарахування податку.

Компанія-платник має право оскаржити скориговані в результаті перевірки податкові зобов'язання до кінця третього року від дати перевірки. Якщо податкова інспекція не погоджується на перерахунок, справа передається в Адміністративний трибунал. При цьому звертатися в цю арбітражну судову інстанцію може як платник, так і податкова служба. Коли сторони не приходять до згоди, справа надсилається в Апеляційний адміністративний суд і, насамкінець, — у Верховний суд.