Сторінка

2

Систематичний ризик за цінним папером пропорційний ринковому ризику, що характеризується о(ЛР), з коефіцієнтом пропорційності β, тобто дорівнює βσ(RP). Несистематичний ризик характеризується стандартним відхиленням величини εо, тобто σ(ε0).

Систематичний ризик портфеля цінних паперів визначається через систематичний ризик цінних паперів, що входять до нього,

![]()

де ω1 — частка і-го цінного папера в портфелі. Якщо до портфеля входять усі ринкові цінні папери з відповідними вагами wt, коефіцієнт βп дорівнюватиме 1, оскільки він буде ринковим.

Несистематичний ризик за портфелем також виражається через несистематичний ризик окремих цінних паперів, але в процесі диверсифікації ця величина наближається до нуля. Коефіцієнт Р можна назвати відносним показником ризику, оскільки він відображає систематичний ризик цінного папера або портфеля відносно ринкового ризику, що може бути розрахований як стандартне відхилення для ринкового портфеля.

Для акцій, що котируються на Нью-йоркській фондовій біржі, систематичний ризик становить до 30%, а несистематичний — 70% загального ризику, для добре диверсифікованого портфеля ці величини становлять відповідно 90 та 10%.

Отже, МОКА пов'язує оцінку фінансових активів із процесом диверсифікації. Завдання інвестора полягає в управлінні диверсифікованим ризиком та ретельному вивченні недиверсифікованого (систематичного) ризику. Тільки недиверсифікований ризик у кінцевому підсумку відіграє роль при оцінюванні фінансових активів.

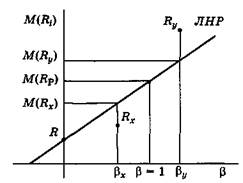

Залежність між очікуваним доходом та ризиком окремого активу показано на рис. 13.9. Лінію залежності називають лінією ринкового цінного папера (ЛНР) — security market line (SML). Відповідна аналітична залежність має такий вигляд:

![]()

де М(Ri) — очікуваний дохід за активом і; НБ — дохідність безризикового активу; M(RP) — очікуваний ринковий дохід. Чим більш ризиковий актив, чим вищий коефіцієнт R6, тим вищий рівень доходу має забезпечити відповідний актив.

Коефіцієнт β, як і ринковий ризик, розраховують на основі даних за попередні місяці та роки. Отримані дані використовують для оцінювання активів згідно з МОКА. Маючи інформацію за попередні роки, інвестор може оцінити коефіцієнт р окремої компанії. З допомогою коефіцієнта β інвестор може, користуючись ЛНР, оцінити потрібну ставку доходу, яку має забезпечити акція компанії. Для багатьох компаній, акції яких перебувають в обігу на ринку, відомі коефіцієнти р. Порівнюючи ці коефіцієнти β з дохідністю, яку пропонують корпорації, учасники ринку можуть зробити висновки про те, недооцінені чи переоцінені акції. Припустимо, що βх, βy — коефіцієнти β для корпорацій X,Y, a Rx Ry — дохідність акцій X,Y (рис. 13.9.).

Рис. 13.9. Залежність між очікуваним доходом та ризиком окремого цінного папера

Акції корпорації X вважаються переоціненими, оскільки вони забезпечують дохідність на рівні Rx, що нижче від необхідної ставки доходу M(RX), яка відповідає ступеню ризику акцій X. Акції, що мають коефіцієнт β=βx повинні забезпечити згідно з МОКА дохідність на рівні M(RX). Так само акції Y можна вважати недооціненими, оскільки вони забезпечують дохідність Ry, що вища за необхідну ставку доходу M(RV), яка відповідає ступеню ризику на рівні βy.

Очікувану дохідність окремого цінного папера можна виразити через ринкову дохідність та безризикову процентну ставку аналогічно очікуваній дохідності портфеля (див. формулу (13.64)):

![]()

Враховуючи формулу (13.67), а також те, що в диверсифікованому портфелі несистематичний ризик зменшується до нуля, можна записати:

![]()

або

![]() звідки

звідки

![]()

Підставивши цю залежність у формулу (13.69), отримаємо

![]()

Отже, на основі МОКА очікувану дохідність активу визначають безризикові процентні ставки, коефіцієнт Р чутливості до ринку та середня ринкова дохідність. Причому коефіцієнт рі характеризується співвідношенням (13.70) ризику окремого цінного папера до середньоринкового ризику.

Приклад. Безризикова процентна ставка ДБ становить 7%, середня ринкова ставка М(ДР) дорівнює 11%. Визначити необхідну ставку доходу за акціями М(R1), якщо коефіцієнт Р корпорації дорівнює 1,2.

Необхідну ставку доходу визначимо на основі формули (13.71)

![]()

Крім двофакторної моделі оцінки капітальних активів, розглянутої вище, існують також інші теорії оцінки активів, у тому числі багатофакторна модель оцінки капітальних активів та арбітражна теорія ціноутворення, розроблені в 1976 р. С. Росом.

Рекомендована література

1. Брігхем Є.Ф. Основи фінансового менеджменту. — К.: Молодь, 1997.

2. Панова С. Анализ финансового состояния коммерческого банка. — М.: Перспектива, 1996.

3. Финансовое управление компанией / Под ред. Е.В. Кузнецовой. — М.: Фонд "Правовая культура", 1996.

4. Шарп У., Александер Г., Бэйли Дж. Инвестиции: Пер. с англ. — М.: ИНФРА-М, 1997.