Сторінка

1

Важливою умовою ефективної роботи створеного комерційного банку є вибір оптимальної організаційної його структури для успішного здійснення функцій управління, максимального задоволення інтересів клієнтів у різноманітних банківських послугах з метою досягнення банком основних стратегічних цілей.

У практиці банківської діяльності існують два підходи побудови організаційної структури банку: функціональна і за видами надання різноманітних банківських послуг. Загалом більшість сучасних банків застосовують змішані організаційні структури, поєднуючи ці два підходи з метою вирішення банками своїх завдань.

За функціональної організації структури банку діє принцип універсальності, банк виконує широке коло операцій, у ньому створюються підрозділи, що виконують спеціалізовані функції: кредитування, інвестування, розрахунково-касові операції та облік, трастові операції, міжнародні розрахунки тощо, кожний підрозділ має чітко визначені завдання й обов’язки. Для цієї структури банку характерна ієрархічність рівнів управління, за якої кожний нижчий рівень контролюється вищим і підпорядковується йому.

За організаційної структури банку, побудованої на принципі надання клієнтам різноманітних банківських послуг, функції управління для здійснення відповідних операцій передаються певним керівникам, відповідальним за той чи інший вид послуг, які є фахівцями у цій сфері банківської діяльності. В таких банках створюються підрозділи для надання комерційних, споживчих, сільськогосподарських кредитів, позик під нерухомість тощо. Така побудова дає змогу банку при наданні тієї чи іншої послуги концентруватися під одним керівним центром, що сприяє поліпшенню координаційних функцій усіх підрозділів банку і розробці нових видів банківських послуг з урахуванням конкуренції, вдосконалення технології і задоволення потреб клієнтів.

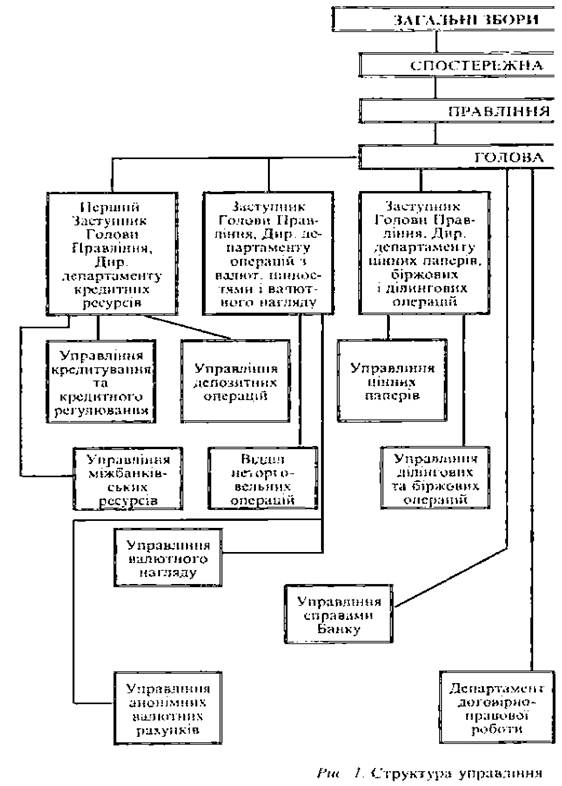

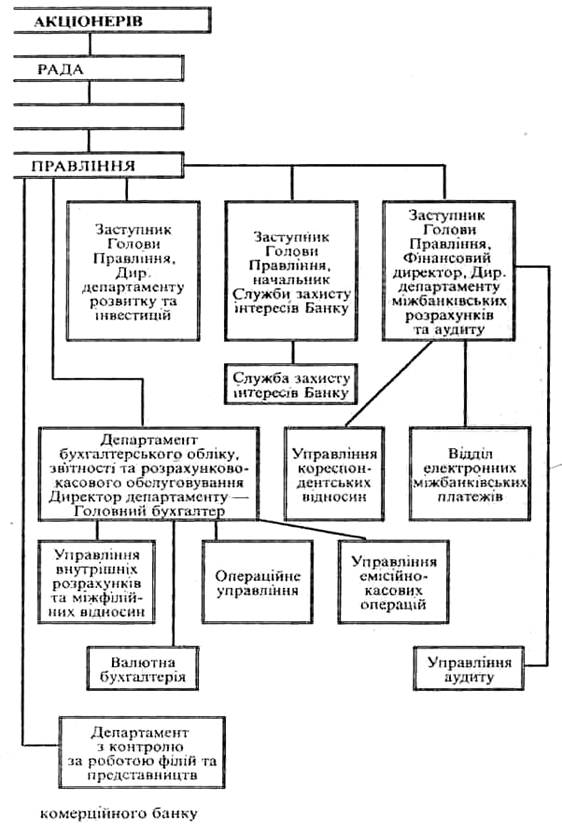

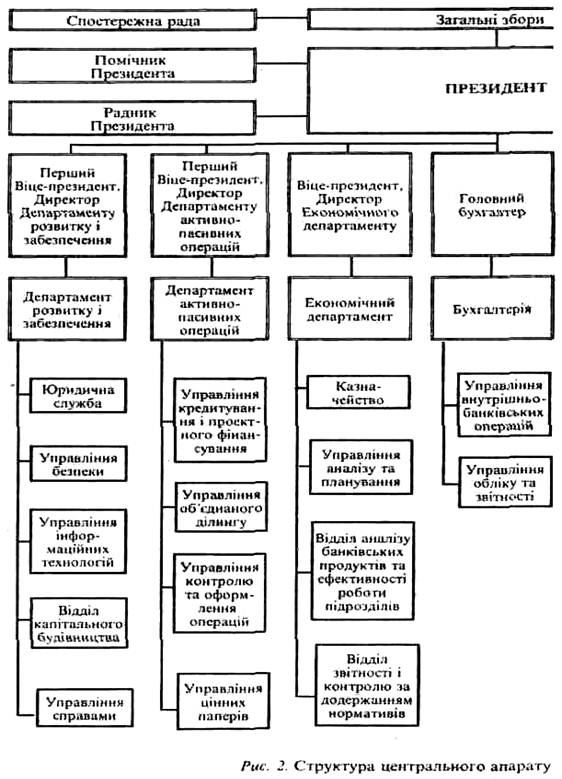

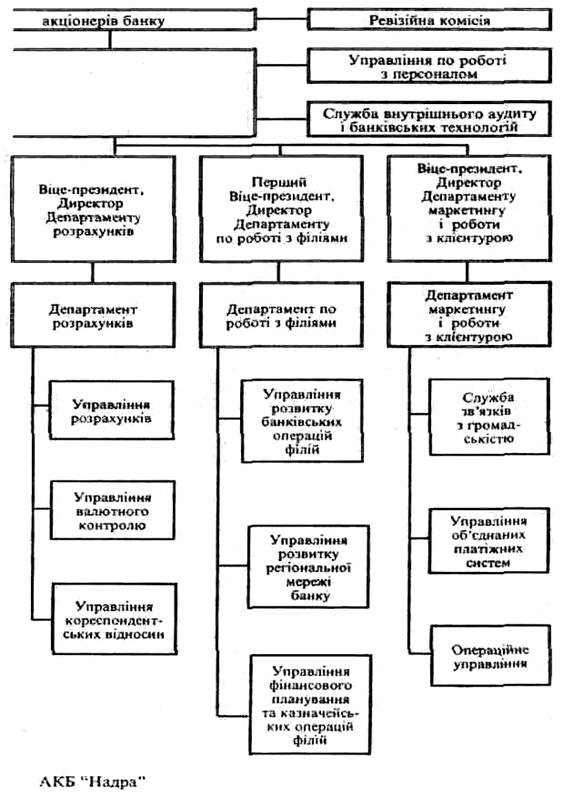

Зважаючи на те, що вибір організаційної структури банку залежить від його стратегічних цілей і необхідності ефективного вирішення важливих завдань спеціалізації і концентрації, на практиці дедалі частіше застосовується змішаний підхід до побудови організаційної структури банку. Варіанти змішаного типу організаційної структури комерційного банку подано на схемах (рис. 1 і 2 ).

В організаційній структурі банку реалізуються його завдання, безпосередньо пов’язані з виконанням поставлених перед банком цілей: кредитування, інвестування, трастові, розрахунково-касові операції, міжнародні розрахунки, а також депозитні та валютні операції. Кількість відділів банку залежить від розміру і характеру діяльності банку, обсягів та складності банківських операцій і різноманітності наданих клієнтам послуг.

Організаційна й управлінська структура комерційного банку регламентується його статутом.

У ст. 16 Закону України “Про банки і банківську діяльність” зазначено, що статут банку повинен містити такі відомості: найменування банку; його місцезнаходження; організаційно-правову форму; види діяльності, які має намір здійснювати банк; розмір та порядок формування статутного капіталу банку, види акцій банку, їх номінальну вартість, форми випуску акцій, кількість акцій, що купуються акціонерами; структуру управління банком, органи управління, їх компетенцію та порядок прийняття рішень; порядок реорганізації та ліквідації банку; порядок внесення змін-та доповнень до статуту банку; розмір та порядок утворення резервів та інших загальних фондів банку; порядок розподілу прибутків та покриття збитків; положення про аудиторську перевірку банку; положення про органи внутрішнього аудиту банку.

Органами управління банку є загальні збори учасників, спостережна рада, правління (рада директорів) банку.

Вищим органом управління банку є загальні збори учасників, які скликаються для вирішення таких питань:

— визначення основних напрямів діяльності банку та затвердження звітів про виконання їх;

— внесення змін та доповнень до статуту банку;

— зміни розміру статутного капіталу банку;

— призначення та звільнення голів і членів спостережної ради банку, ревізійної комісії;

— затвердження річних результатів діяльності банку, включаючи його дочірні підприємства, затвердження звітів та висновків ревізійної комісії та зовнішнього аудитора;

— розподілу прибутку;

— припинення діяльності банку, призначення ліквідатора, затвердження ліквідаційного балансу.

Ці питання належать до виключної компетенції загальних зборів учасників. Однак статутом банку до компетенції загальних зборів учасників можуть бути віднесені й інші питання.

Загальне керівництво діяльністю банку здійснює спостережна рада банку, яка має такі повноваження:

— призначає і звільняє голову та членів правління (ради директорів) банку;

— контролює діяльність правління (ради директорів) банку;

— призначає зовнішнього аудитора;

— встановлює порядок проведення ревізій та контролю за фінансово-господарською діяльністю банку;

— приймає рішення щодо покриття збитків;

— приймає рішення щодо створення, реорганізації та ліквідації дочірніх підприємств, філій і представництв банку, затвердження їх статутів і положень;

— затверджує умови оплати праці та матеріального стимулювання членів правління банку;

— готує пропозиції .щодо питань, які виносяться на загальні збори учасників;

— здійснює інші повноваження, делеговані загальними зборами учасників банку.

Повноваження і порядок роботи спостережної ради банку визначаються статутом банку чи положенням про раду банку, що затверджуються загальними зборами учасників банку.

Спостережна рада банку обирається загальними зборами учасників з числа учасників банку або їх представників.

Безпосереднє керівництво поточною діяльністю комерційного банку здійснює правління, яке є виконавчим органом банку.

Правління підзвітне загальним зборам учасників і спостережній раді банку. Правління банку діє на підставі положення, що затверджується загальними зборами чи спостережною радою банку.

1 2

Інші реферати на тему «Банківська справа»:

Центральний банк та його роль у національній економіці

Поняття, функції та структура банківської системи України

Сутність та основні поняття валютного законодавства

Класифікація кредитів комерційного банку. Умови кредитної угоди. Інвестиційні операції комерційних банків

Умови та форми кредитування банком підприємств. Види кредитів