Сторінка

5

5. Довірче управлiння коштами та цінними паперами за договорами з

юридичними та фiзичними особами.

б. Депозитарну дiяльнiсть i дiяльнiсть iз ведення реєстрів власників iменних

цінних паперiв.

Комерцiйнi банки самостiйно встановлюють відсоткові ставки та комiсiйну винагороду за свої операцiй.

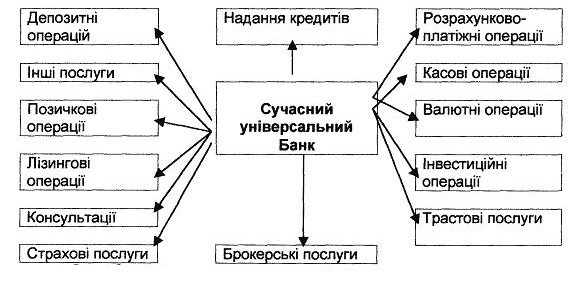

Коло операцiй, якi може виконувати сучасний унiверсальний банк наведене в на схемi 2.

Усi банківські операцiї відображаються окремими статтями в балансі комерційного банку. Залежно від того, в якій частині балансу вони обслуговуються, їх прийнято поділяти на пасиви та активи.

Пасивні операції – це операції з мобілізації ресурсів комерційного банку.

Ресурси комбанків – це сукупність грошей, що перебувають у його розпорядженні і використовуються для використання певних операцій.

Існують власні ресурси – статутні, резервні фонди для забезпечення фінансової стабільності діяльності банку, він страхує інтереси вкладників та кредиторів. Поділяється на основний та додатковий (загальні резерви за активними операціями і поточними доходами). Статутний фонд при відкритому АТ формується від передплати на акції, в закритому – через перерозподіл акцій між засновників. Резервний фонд покриває збитки, оплата дивідендів – це стійкість комбанку. Його рівень 50% від статутного фонду. Існують спеціальні фонди для розвитку банку за рахунок прибутку.

Пасиви банку можна роздiлити на двi великі групи :

· банкiвський капiтал;

· залученi кошти.

Залучені ресурси – кошти на поточних, депозитних та інших рахунках клієнтів, які розміщуються на активах з метою отримання прибутку чи забезпечення ліквідності банку. Поділяються на депозитні: 1) до запитання – на поточному рахунках клієнта для розрахунку по господарським операціям, контокорентні рахунки – поточні рахунки з комісією; 2) строкові розміщенні кошти в банку на строк від 1 місяця, не здійснюють поточні платежі. Це найкращий вид депозиту під %. Та не депозитні (позичені) кошти – залучені кошти, як міжбанківські кредити, кредити НБУ, операції з ЦП тощо для підтримки поточної ліквідності. Міжбанківський кредит – розміщення вільних ресурсів в інших банках, % ставка нижча ніж за кредитами господарствам і пов’язана з обліковою ставкою НБУ.

Так пасивні операції комбанків полягають у формуванні власної і залученої ресурсної бази, на підставі і за рахунок якої здійснюються активні операції.

Активні операції банків – діяльність із використанням власного капіталу, залучених коштів для одержання прибутку при розподілі ризиків і підтриманні ліквідності.

Поділяються позичальниками на сектор прямого та непрямого фінансування. Саме у секторі непрямого фінансування з’являється третій економічний суб’єкт – фінансовими посередниками, а їх діяльність з акумуляції вільного грошового капіталу та розміщення його серед позичальників-витратників називається фінансовим посередництвом. Вони базуються на одному фінансовому ринку з одним суб’єктом – вільними грошовими коштами. Основні фінансові посередники – банки та небанківські фінансово-кредитні установи. Загальне для них: 1) всі фін. посередники працюють в секторі непрямого фінансування; 2) вони акумулюють кошти та розміщають їх в доходні активи від свого ім’я, створюючи власні зобов’язання та вимоги, як позичальник банк створює свої зобов’язання перед вкладниками; 3) прибуток фінансових посередників формується, як різниця між доходами від розміщення акумулюючих грошових коштів та витратами, які пов’язані з їх залученням. Відмінність: 1) банки не тільки акумулюють тимчасово вільні кошти, а й самі створюють гроші в процесі депозитно-кредитної діяльності, а установи – тільки акумулюють; 2) банки здійснюють розрахунок обслуговування всіх інших фінансово-кредитних посередників, тому можуть використовувати їх вільні гроші.

1.4. Функції комерційних банків

Комерцiйнi банки — головна ланка дворівневої банкiвської системи. Систематичне виконання зазначених нижче функцій і створює той фундамент, на якому базується робота банку і банківської системи в цілому. І хоч виконання кожного виду операцій сконцентровано в спеціальних відділах банка, вони переплітаються між собою, створюючи потужну базу розвитку фінансової системи країни.

· управлiння грошовим обiгом;

· забезпечення платiжного механiзму;

· акумуляцiя заощаджень;

· надання кредиту;

· фiнансування зовнiшньої торгiвлi;

· довiрчi операцi

· зберiгання цiнностей;

· консультування i надання iнформацi

Однією з важливих функцій банку є посередництво в кредиті, яка здійснюється шляхом перерозподілу коштів, що тимчасово вивільняються в процесі кругообігу фондів підприємств і грошових доходів приватних осіб. Головним критерієм перерозподілу ресурсів виступає прибутковість їх використання позичальником. Плата за віддані й отримані в борг засоби формується під впливом попиту та пропозиції. У результаті досягається вільне переміщення фінансових ресурсів у господарстві, що відповідає ринковому типу відносин.

Значення посередницької функції комерційних банків для успішного розвитку ринкової економіки полягає в тому, що вони зменшують ступінь ризику і невизначеності в економічній системі. Банки залучають засоби, що можуть бути віддані в позичку, відповідно до потреб позичальників і на основі широкої диверсифікованості своїх активів знижують сукупні ризики власників грошей, розміщених у банку.

Друга найважливіша функція комерційних банків — стимулювання нагромаджень у господарстві. Адже виступаючи на фінансовому ринку з попитом на кредитні ресурси, банки повинні не тільки максимально мобілізувати наявні в господарстві заощадження, а й формувати ефективні стимули до нагромадження засобів, що в свою чергу формуються на основі гнучкої депозитної політики комерційних банків. Створенню гарантій надійності розміщення накопичених ресурсів служить формування фонду страхування активів банківських установ, депозитів у комерційних банках.