Сторінка

2

Так, відповідно до Закону України „про цінні папери та фондову біржу" власнику акцій акціонерного товариства серед сукупності Інших прав, що витікають із акції, гарантується право на участь у прибутках акціонерного товариства через механізм виплати дивідендів: "акція . дає право його власникові на одержання частини прибутку у вигляді дивіденду .". Визначення ж поняття "дивіденд" подається у Законі України „про оподаткування прибутку підприємств" (в редакції від 1997 року з наступними змінами та доповненнями):

дивіденди - платіж, який провадиться юридичною особою на користь власників (довірених осіб власника) корпоративних прав, емітованих такою юридичною особою, у зв'язку з розподілом частини її прибутку.

Реалізація права власників акцій товариства на дивіденди відбувається шляхом формування частини прибутку акціонерним товариством і виплати її у вигляді дивідендів. Механізм, через який акціонерним товариством відбувається формування частини прибутку та виплата її у вигляді дивіденді в, і формує дивідендну політику акціонерного товариства, приймаючи до уваги той факт, що джерелом формування дивідендів є чистий прибуток, отриманий суб'єктом господарювання, можна визначити, що дивідендна політика і, відповідно, сукупність фінансове - правових методів обґрунтування управлінських рішень щодо її формування та реалізації є функціонально-організаційним блоком у структурі моделі управління прибутком, зокрема, використання чистого прибутку, при цьому можуть використовуватися ряд теоретичних моделей обґрунтування управлінських рішень щодо виплати грошових дивідендів, зокрема:

теорія іррелевантності Моділіані Міллера;

модель Міллера;

теорія гордоналінтнера або теорія „синиці в руках" ;

теорія податкових переваг

Слід відмітити, що, на противагу основним припущенням теорій та моделей, пропоновані західними фінансистами, затвердження управлінських рішень щодо визначення та реалізації дивідендної політики українських підприємств віднесено до компетенції загальних зборів акціонерів (учасників товариства), а менеджмент має лише дорадчий голос.

Окремим важливим напрямком у структурі цільового планування та прогнозування прибутку суб'єкта господарювання у частині його розподілу та використання являється фінансовий механізм тезаврації прибутку, під яким слід розуміти сукупність фінансове - правову операцій щодо спрямування частини чистого прибутку суб'єкта господарювання на формування (збільшення абсолютної величини) власного капіталу підприємства з метою забезпечення покриття потреби суб'єкта господарювання у капіталі для фінансування інвестиційної та операційної діяльності. Кількісно величина тезаврації прибутку відповідає обсягу чистого прибутку, який залишився в розпорядження підприємства після сплати податку на прибуток, покриття інших платежів, що здійснюються за рахунок прибутку, формування резервного капіталу, а також обслуговування власного капіталу (нарахування та виплата грошових дивідендів).

тезаврації прибутку суб'єкта господарювання здійснюється як формування нерозподіленого прибутку (непокритого збитку) і може використовуватися для фінансування окремих напрямків фінансове - господарської діяльності суб'єкта господарювання шляхом здійснення однієї із наступним господарських операцій:

додаткове поповнення резервного капіталу суб'єкта господарювання;

покриття непокритих збитків минулих періодів;

покриття збитків від переоцінки оборотних та необоротних активів;

збільшення статутного капіталу суб'єкта господарювання;

проведення корпоративних операцій із цінними паперами власної емісії (зокрема, викуп акції);

накопичення резервів у формі нерозподіленого прибутку.

3. Фінансовий ліверидж.

Як вже відзначалося раніше, одним із основних цільових напрямків моделі управління прибутком суб'єкта господарювання є забезпечення прийнятного рівня рентабельності власного капіталу підприємства та його стабільності, що, у свою чергу, безпосередньо пов'язано із забезпечення зростання добробуту акціонерів у довгостроковому періоді. Одним із варіантів забезпечення приросту рентабельності власного капіталу суб'єкта господарювання, поряд і зростанням загальної рентабельності, може виступати ефект фінансового лівериджу, дозволяє за певних умов збільшити прибутковість власного капіталу підприємства за рахунок використання позикового фінансування потреби підприємства у капіталі.

математично ефект фінансового лівериджу описується наступною моделлю:

ROA - рентаоельність активів;

cost of debt - вартість позикового капіталу;

lev - фінансовий ліверидж.

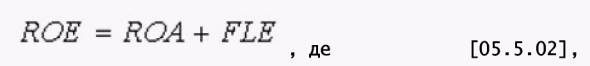

відповідно, рентабельність власного капіталу визначається як арифметична сума абсолютних величин рентабельності активів (загальної рентабельності діяльності підприємства) та рівня ефекту фінансового лівериджу:

ROE - рентабельність власного капіталу;

ROA - рентабельність активів;

FLE - ефект фінансового лівериджу.

![]()

Слід відмітити, що збільшення рентабельності власного капітул суб'єкта господарювання досягається виключено при позитивному значення ефекту фінансового лівериджу. У свою чергу, це дозволяє сформулювати наступні висновки:

рентабельність власного капіталу збільшується швидше при більш високому рівні фінансового лівериджу;

збільшення рентабельності власного капіталу із підвищенням рівня фінансового лівериджу відповідає ситуації із позитивним значенням диференціалу фінансового лівериджу (різниці між рентабельністю активів та вартістю позикового капіталу, або ROA - cost of debt);

підвищення рентабельності власного капіталу шляхом використання суб'єктом господарювання позикового капіталу, а, отже, збільшення фінансового лівериджу, можливе до моменту досягнення диференціалу фінансового лівериджу нульового значення.

Література

1. Навчальний посібник “Фінансовий менеджмент” К.КНЕУ, 2001,-294 с.

2. Бланк И.О. «Финансовый менеджмент»12,Ника- центр эльга, 1999,-528 с.

3. Євген Брігхет “Основи фінансового менеджменту” К. 1997,840 с.

4. Ковалёв В.В. «Финансовый анализ» Москва,: Финансы и статистика, 1995, -340 с.

5. Крайник О.П., Кленикова З.В. «Фінансовий аналіз» Львів-Київ,2001-260 с.