Сторінка

17

В трьох областях (Волинській, Кіровоградській, Херсонській) не зареєстровано жодного страховика. Регіональний розподіл страхових і перестрахових брокерів загалом відповідає розподілу страховиків — так, лише у Києві зареєстровані 42 брокери (62% загальної кількості).

До показників, що характеризують розвиток страхового ринку, можна віднести сукупні обсяги: статутних фондів страхових компаній; їх власного капіталу; наявних активів; страхових резервів; премій і виплат; доходів і видатків; а також — частку ризиків, що передаються в перестрахування, та ступінь присутності іноземного капіталу. Для з'ясування місця страхового ринку у вітчизняній економіці доцільно також порівняти окремі з цих показників з аналогічними показниками інших ланок фінансової системи, наприклад — системи комерційних банків.

Закон України "Про страхування" (нова редакція) встановлює наступні мінімальні розміри статутного фонду:

· для страховиків, що займаються ризиковим страхуванням (поп-life) — в сумі, еквівалентній € 1 млн.;

· для страховиків, що займаються страхуванням життя (life) — € 1,5 млн.

Цих нормативів страхові компанії повинні досягти протягом трьох років з моменту набуття Законом чинності (до листопада 2004р.).

Крім цього, встановлено, що статутний фонд повинен бути сплачений виключно в грошовій формі. Дозволяється формування статутного фонду цінними паперами, емітованими державою, але не більше 25% загального розміру статутного фонду.

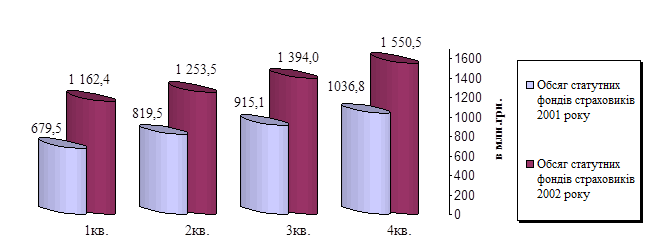

За даними Міністерства фінансів України, сукупний обсяг сплачених статутних фондів страховиків на початок 2003р. склав 1550,5 млн. грн. ($291 млн.), що в півтора рази більше, ніж на початок 2002р. Порівняно з 2001р., коли статутні фонди страховиків збільшилися вдвічі, темпи зростання дещо уповільнилися (рис. 3.)

Понад половини (176) страхових компаній мали на початок 2003р. сплачений статутний фонд обсягом менше €500 тис.; лише менше третини (76 компаній, або 32% загальної кількості) — €1 млн. і більше.

Обсяги сплачених статутних фондів українських страховиків свідчать про їх низьку конкурентоспроможність — оскільки, за експертними оцінками, для успішної конкуренції на світовому страховому ринку статутний фонд має становити близько $50 млн. Такого статутного фонду не має жодна українська страхова компанія (найбільший статутний фонд серед українських страхових компаній поп-life, складає $20,6 млн., а страхових компаній life — $1,9 млн.

Найбільший статутний фонд мають страхові компанії "Лемма" (110 млн. грн., або $20,6 млн), "Європейський страховий альянс" (55 млн. грн., або $10,3 млн.) та "Арма" (50 млн. грн., або $9,4 млн.).Частка цих трьох страховиків у сукупному обсязі сплачених статутних фондів становить майже 14%.

Найбільший статутний фонд мають страхові компанії "Лемма" (110 млн. грн., або $20,6 млн), "Європейський страховий альянс" (55 млн. грн., або $10,3 млн.) та "Арма" (50 млн. грн., або $9,4 млн.).Частка цих трьох страховиків у сукупному обсязі сплачених статутних фондів становить майже 14%.

Рис. 3. Обсяг сплачених статутних фондів наростаючим підсумком за 2001-2002 рр., млн. грн.

На першу десятку поп-life компаній за розміром статутного фонду припадає 26,6% його сукупного обсягу.

Найбільший статутний фонд серед компаній life має Українська промислова страхова компанія - Життя (УПСК-Життя; Київ) — $1,9 млн.

На початок 2003р. сукупний власний капітал українських страховиків становив 3,176 млрд. грн. ($596 млн.), що майже на 1,3 млрд. грн., або на 65,1% більше, ніж на початок 2002р. Середній обсяг власного капіталу в розрахунку на одну страхову компанію становив $1,76 млн.

В частині формування власного капіталу страховиків відзначається, по-перше, певне уповільнення темпів його зростання (у 2001р. він зріс на 77,1%); по-друге, нерівномірність його зростання у різних компаній; по-третє, високий ступінь концентрації власного капіталу, по-четверте, зниження питомої ваги статутного фонду в загальному обсязі власного капіталу українських страховиків (з 53,9% у 2001р. до 48,8% — у 2002р.), що свідчить про зростання частки нерозподілених прибутків від страхової діяльності та додаткового капіталу.

Найбільший власний капітал у 2002р. мали страхові компанії: "Захід-резерв" (Коломия) — майже 188 млн. грн. ($35,3 млн. або 5,9%) сукупного власного капіталу українських страховиків; "Лемма" (Харків) — 177 млн. грн. ($33,2 млн. або 5,6%) та страхова група (СГ) "ТАС" — 101 млн. грн. ($18,9 млн. або 3,2%). Тобто лише на цих трьох страховиків припадала сьома частина сукупного власного капіталу, сформованого на страховому ринку. Перша десятка страховиків акумулює понад чверть сукупного власного капіталу.

Структура власного капіталу страховиків є різною. Так, якщо частка статутного фонду у власному капіталі СГ "ТАС" складає 6,4%, СК "Захід-резерв" — 6,5%, то СК "Лемма" — 62,3%.

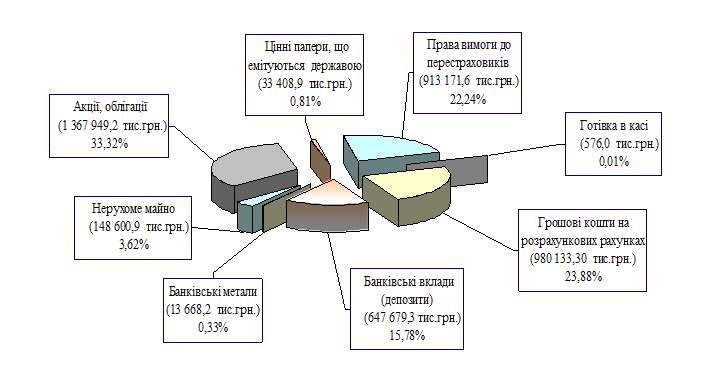

У 2002р. сукупний обсяг наявних активів українських страховиків складав 4,1 млрд. грн. ($769 млн.), що більш ніж на 1,8 млрд. грн., або майже вдвічі перевищило відповідний показник 2001р.; при цьому, вищим був і темп зростання, оскільки у 2001р. наявні активи зросли, порівняно з 2000р., в півтора рази. У 2002р. в активах страховиків вперше з'явилися банківські метали (на суму 13,7 млн. грн.). Середній обсяг активів у розрахунку на одну страхову компанію становив 12,1 млн. грн. ($2,3 млн.) (рис. 4.)

У 2002р. сукупний обсяг наявних активів українських страховиків складав 4,1 млрд. грн. ($769 млн.), що більш ніж на 1,8 млрд. грн., або майже вдвічі перевищило відповідний показник 2001р.; при цьому, вищим був і темп зростання, оскільки у 2001р. наявні активи зросли, порівняно з 2000р., в півтора рази. У 2002р. в активах страховиків вперше з'явилися банківські метали (на суму 13,7 млн. грн.). Середній обсяг активів у розрахунку на одну страхову компанію становив 12,1 млн. грн. ($2,3 млн.) (рис. 4.)

Рис. 4. Структура наявних активів страховиків, визначених статтею 31 Закону України "Про страхування", станом на 31.12.2002, тис. грн.

Активи розміщуються переважно на поточних банківських рахунках і депозитах. Майже 40% активів страхових компаній, станом на початок 2003р., були розміщені саме таким чином. В акції та облігації інвестовано третину (33,3%) активи, в цінні папери, емітовані державою, — 0,8% активів страховиків. Водночас, інвестиції в економіку України за напрямами, визначеними Кабінетом Міністрів України, практично не здійснюються. Таким чином, інвестиційна функція страхування залишається в Україні не реалізованою належним чином. Це спричиняється двома обставинами: по-перше, незначними обсягами фінансових ресурсів, що їх акумулюють страховики; по-друге, відчутним переважанням на українському страховому ринку компаній зі страхування майна та від нещасних випадків, які не мають можливості точно прогнозувати настання страхових випадків, а отже — змушені обмежуватися переважно короткостроковими, високоліквідними активами та лише частково інвестувати в довгострокові активи.