Сторінка

2

Залежно від місця, де здійснюється торгівля цінними паперами, розрізняють біржовий та позабіржовий ринки. Організатором торгівлі на біржовому ринку виступають фондові біржі, на позабіржовому — торговельно-інформаційні системи. Існують різні погляди на структуру цін біржового та позабіржового ринків. Одні вважають, що найкращі ціни інвесторам можуть запропонувати в позабіржовій системі, оскільки заявки виконуються за найвищими із запропонованих цінами, а велика кількість ділерів, що пропонують свої ціни купівлі-продажу, забезпечує можливість найкращого вибору із багатьох запропонованих. Інші вважають, що найвищі ціни складаються на біржі, де всі заявки групуються в єдиному центрі.

Залежно від специфіки організаційної структури ринку розрізняють вертикальний та горизонтальний ринки. Прикладом горизонтального ринку є ринок США. На різних біржах країни котируються цінні папери різних за своїм економічним статусом компаній. На Нью-йоркській біржі — головній біржі США — котируються акції корпорацій групи А (найвищого рівня), на Американській — групи В та ін. При цьому цінні папери різних груп обліковуються в різних депозитаріях.

Прикладом вертикальної організації ринку є Франція. Всі цінні папери котируються в системі Товариства французьких бірж, зберігаються й обліковуються в національному депозитарії.

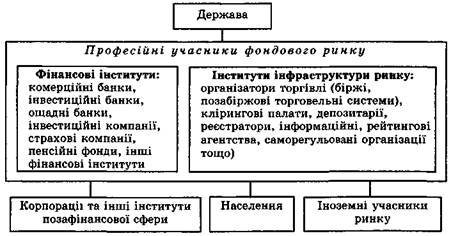

Рис. 18.1. Структура фондового ринку

Всі папери, що є в обігу у Франції, поділяють на три групи котирування: K1, K2, К3. До офіційного котирування в групі Kt потрапляють цінні папери найвищої якості, до К2 — цінні папери, які не допущені до офіційного котирування, але мають значний економічний потенціал, до групи К3 входять цінні папери, що не претендують на лістинг, в основному це цінні папери середніх і малих компаній.

Структуру фондового ринку наведено на рис. 18.1. Безпосередніми учасниками фондового ринку виступають держава, корпорації, фінансові посередники, населення, а також іноземні інвестори та емітенти. Держава виконує на фондовому ринку дві важливі функції: здійснює регулювання ринку та емітує боргові зобов'язання для забезпечення потреб бюджету. Функція регулювання здійснюється через визначені державні інститути. В Україні такими інститутами є Комісія з цінних паперів та фондового ринку, а також Міністерство фінансів, Антимонопольний комітет, Фонд державного майна в межах своїх повноважень. Генеральним агентом з розміщення емісій державних цінних паперів виступає, як правило, Національний банк, емітентом казначейських зобов'язань — Державне казначейство.

Фізичні особи здійснюють на фондовому ринку інвестиції в різні види цінних паперів. При цьому вони або інвестують кошти в окремі види цінних паперів, або формують диверсифікований портфель цінних паперів через участь в інститутах спільного інвестування — інвестиційних фондах різного типу. Інвестиції фізичних осіб в основному здійснюються за посередництвом брокерських контор та через відповідні підрозділи фінансових інститутів, що виконують брокерські функції.

Корпорації виступають емітентами цінних паперів при нестачі власних фінансових ресурсів та інвестують кошти в цінні папери інших емітентів за наявності вільних фінансових ресурсів і вигідних пропозицій щодо інвестування коштів в інструменти фондового ринку.

Іноземними учасниками ринку є уряди, корпорації, фінансові інститути, населення інших країн, а також міжнародні фінансові інститути й організації, їх можливості щодо залучення та інвестування коштів на національному фондовому ринку регламентуються чинним законодавством відповідної країни.

Основою організаційної структури фондового ринку є фінансові інститути, які забезпечують у своїх інтересах чи інтересах клієнтів трансформацію фінансових ресурсів у цінні папери, а також інститути інфраструктури ринку, що забезпечують нормальне функціонування ринку. До інститутів інфраструктури ринку належать організатори торгівлі на біржовому та позабіржовому ринках — біржі та позабіржові торговельні системи, депозитарії, реєстратори, клірингові палати, інформаційні і рейтингові агентства. Певну роль у забезпеченні функціонування ринку цінних паперів відіграють саморегульовані організації професійних учасників ринку, які виконують певні функції регулювання, а також захищають інтереси професійних учасників ринку та інвесторів.

Найбільш розвинені фондові ринки світу функціонують відповідно до принципів, розроблених за рекомендаціями Групи тридцяти — міжнародної організації незалежних експертів, яка займається розробкою стандартів фондових ринків. У 1989 р. у Лондоні з ініціативи цієї Групи було скликано симпозіум, на якому було обговорено питання організації розрахунків на провідних світових ринках, а також вироблено рекомендації щодо організації діяльності фондових ринків, які отримали назву "рекомендації Групи тридцяти". Рекомендації містять положення щодо поліпшення функціонування ринків цінних паперів, вдосконалення клірингу і розрахунків на фондових ринках світу, подальшу стандартизацію міжнародної торгівлі цінними паперами.

Основними принципами функціонування фондових ринків згідно з рекомендаціями Групи тридцяти є забезпечення цілісності, прозорості, централізації ринків цінних паперів, відповідність національних систем обігу цінних паперів загальноприйнятим стандартам, введення системи електронного обігу цінних паперів, а також забезпечення інтересів та прав інвесторів. Прозорість ринку цінних паперів, що означає доступність для всіх учасників ринку значних обсягів достовірної інформації про цінні папери та їх емітентів, пов'язана з формуванням відповідної законодавчої бази. Цілісність ринку у межах окремої країни має забезпечуватись наявністю єдиної національної фондової біржі як єдиного місця котировки цінних паперів, єдиного центрального депозитарію цінних паперів і єдиного Клірингового банку. Централізація ринку повинна забезпечуватись спеціально створеними державними органами, які мають здійснювати державний контроль та безпосереднє регулювання цілісної системи обігу цінних паперів.