Сторінка

1

Сучасні форми організації страхування як особливої сфери фінансових відносин і водночас специфічної форми підприємницької діяльності визначаються загальними принципами функціонування ринкової економіки. У свою чергу, реалізація цих принципів, що відображається у формуванні структури видів страхування та формах організації страхових фондів, залежить від розвитку ринкових відносин у кожній країні й від національних особливостей сфери підприємництва. Розвинені ринкові відносини потребують розгалуженої системи страхування.

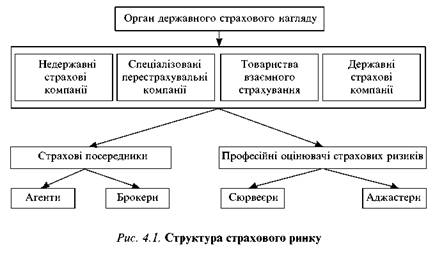

Ринкова економіка характеризується свободою і численними фор-мами підприємництва при збереженні за державою регулювання найважливіших загальних правил ринкового господарювання та особливих правил в окремих галузях. Це відображається в законодавстві стосовно окремих видів діяльності, зокрема страхування. Таким чином, страхування як економічна категорія є інструментом регулювання ринкової економіки і водночас як вид діяльності є об’єктом регулювання з боку держави, що сприяє створенню впорядкованої структури страхового ринку (рис. 4.1). В Україні державний нагляд за страховою діяльністю згідно із Законом України “Про страхуван-ня” здійснює спеціальний уповноважений орган виконавчої влади.

Страховий ринок функціонує за умови реалізації певних принципів. Основним принципом страхування в ринковій економіці є забезпечення конкурентної страхового ринку на основі демонополізації страхової діяльності. До об’єктів конкуренції страхових організацій належать умови мобілізації коштів страхувальників у страхові фонди, ефективність інвестування та досягнення високих кінцевих фінансових результатів. Саме конкуренція спонукає страхові організації в межах їх форм діяльності постійно розширювати асортимент страхових послуг, удосконалювати систему їх оплати і підвищувати оперативність виплат страхового відшкодування.

Принцип забезпечення фінансової стабільності страхової організації впливає на конкуренцію між страховими організаціями різних форм, коли безпідставно знижуються тарифи або здійснюється ризиковане інвестування. Конкуренція в галузі страхування не повинна порушувати інтереси страхувальників, тому держава регламентує сферу страхового інвестування.

Принципом організації страхування є також забезпечення юридичного захисту учасників страхового фонду в разі настання страхового випадку незалежно від форми організації страхування. Цей принцип реалізується через механізм реєстрації страхових організацій, ліцензування всіх видів страхової діяльності та контроль з боку органу державного страхового нагляду.

З урахуванням наведених принципів страхування класифікується за різними критеріями.

За формою власності страхові організації поділяють на державні (державний сектор страхування) і недержавні (комерційний сектор страхування).

За формою страхових фондів у страхуванні розрізняють самострахування, централізоване і колективне страхування.

Самострахування базується на індивідуальній відповідальності й полягає у формуванні страхових фондів юридичними та фізичними особами у грошовій або натуральній формі. Недоліком розглядуваної форми страхування є неможливість створити страхові фонди необхідного розміру, оскільки це потребує вилучення з господарського обороту значних коштів. Самострахування є першою історичною формою страхування.

Централізоване страхування базується на державній відповідальності й фінансується із загальнодержавних коштів, зосереджених в окремих державних фондах (резервних фондах Кабінету Міністрів і регіональних державних органів влади). Особливість цієї форми страхування полягає в обмеженості об'єктів страхування (надзвичайні події) і формуванні як грошових, так і майнових страхових фондів (державний резерв).

Колективне страхування ґрунтується на солідарній відповідальності членів страхового фонду, який вони формують своїми внесками. Саме колективне страхування є основою страхового ринку у формі страхових фондів страхових компаній.

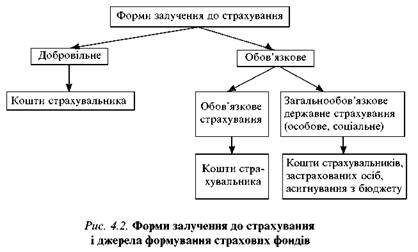

За формою залучення до страхування розрізняють добровільне та обов'язкове страхування (рис. 4.2).

Добровільне страхування означає виникнення страхових відносин лише на основі добровільно укладеної угоди (страхового поліса) між страхувальником і страховиком у разі можливої участі посередників страхового ринку (страхового брокера, страхового агента). Воно є частиною цивільних правових відносин.

Добровільне страхування функціонує в разі дотримання таких принципів добровільного страхування:

• поєднання законодавчого регулювання страхової діяльності з боку держави з добровільним укладенням договору страхування кож-ним страхувальником;

• вибіркове охоплення страхуванням з огляду не лише на бажання страхувальника, а й на об’єктивні обмеження в укладенні договору страхування, які обумовлює страховик;

• добровільне страхування завжди обмежене терміном, передбаче-ним договором. Безперервність страхування досягається повтор-ним укладенням договору;

• добровільне страхування діє лише за умови оплати згідно з договором (разовий внесок або періодичні платежі). Несвоєчасна оплата, що порушує умови договору, означає припинення страхових від-носин;

• страхове забезпечення за договором страхування залежить лише від бажання страхувальника і перебуває в межах страхової оцінки майна.

Добровільне страхування за деякими видами (особисте, медичне, пенсійне, протипожежне) існує паралельно з обов'язковою формою страхування і доповнює його, створюючи додатковий страховий захист страхувальника.

Обов'язкове страхування існує у сфері інтересів не лише окремих страхувальників, а й суспільства загалом, тобто зумовлене суспільною доцільністю. Обов'язкове страхування здійснюється відповідно до законодавчих актів, що регламентують аспекти відповідного страхування: перелік об'єктів страхування; рівень страхової відповідальності; права та обов'язки сторін; встановлення тарифних ставок страхових платежів. Законодавчо також визначено страхові організації, яким доручено обов'язкове страхування за його окремими видами на основі укладення договорів між страховиком і страхувальником.