Сторінка

2

На противагу розподільчій системі банківська система ринкового типу характеризується відсутністю монополії держави на банки. Кожний суб'єкт виробництва будь-якої форми власності (не тільки державної) може утворити банк. В ринковій економіці функціонує багато банків із децентралізованою системою управління. Емісійні і кредитні функції розподілені ними між собою. Емісія сконцентрована в центральному банку, а кредитування підприємств і населення здійснюється різними діловими банками - комерційними, інвестиційними, інноваційними, іпотечними, ощадними і іншими. Ділові банки не відповідають за зобов'язаннями держави, також як держава не відповідає за зобов'язаннями ділових банків; ділові банки підпорядковуються Раді свого банку, а не адміністративному органу управління держави.

Отже, сучасна банківська система України являє собою систему перехідного періоду. Вона виступає як ринкова модель, розділена на два рівні. Перший рівень охоплює установи Національного банку України, які здійснюють випуск грошей в обіг (емісію), забезпечують стабільність гривні, а також здійснюють нагляд і контроль за діяльністю комерційних банків. Другий рівень складається із різноманітних ділових банків, метою яких є обслуговування клієнтів (підприємств, організацій, населення) і надання їм різноманітних послуг (кредитування, розрахунково-касове обслуговування, депозитні і валютні операції). Так, банківська система України знаходиться у перехідному періоді. Вона включає в себе компоненти ринкової банківської системи, але їх взаємодія ще недостатньо розвинута. Тому до складу емітентів банківської системи і в процесі їх взаємодії повинні враховуватися особливості і умови ринкової економіки.

2. Банківський продукт і його специфіка

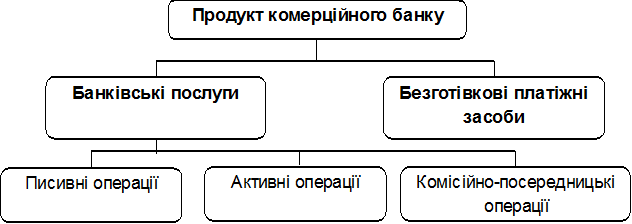

Функціонування банківських установ, як і інших суб'єктів господарювання, в ринкових умовах має виробничий характер. І хоча результати цієї діяльності не набувають безпосереднього матеріального втілення у традиційному розумінні (як продукція промисловості чи сільського господарства), вони мають свою вартість, зумовлену суспільними витратами. Головним продуктом комерційного банку є різноманітні послуги у вигляді надання кредитів, здійснення розрахунків, управління майном та цінностями, надання гарантій, поручительств, консультацій тощо. Основою цього є торгівля грошима як особливим товаром - передумовою забезпечення економіки достатньою кількістю платіжних засобів. Визначальними щодо суті банківського продукту є базові функції комерційних банків. Специфіка функціонування банківських установ полягає в тому, що їхнім продуктом є, з одного боку, надання різноманітних послуг шляхом проведення активних, пасивних і комісійно-посередницьких операцій, а з другого — створення безготівкових платіжних засобів, що значною мірою є результатом тих же операцій (див. схему 1).

Схема 1. Склад банківського продукту. [31. ст.62].

Безготівкові платіжні засоби створюються комерційними банками у процесі депозитної емісії на основі надання позик клієнтам і проведення розрахунків, що призводить до загального розширення грошової маси. При зростанні попиту на банківські кредити сучасний емісійний механізм дає змогу збільшувати грошову масу, а при зниженні попиту - зменшувати її. Тому здатність комерційних банків створювати гроші має важливе значення для економіки.

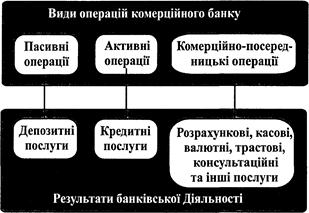

Другу складову банківського продукту становлять різноманітні послуги, що надаються комерційними банками, - депозитні, кредитні, розрахункові, касові, інвестиційні, трастові, валютні, консультаційні та інші. При цьому для з'ясування суті й специфіки банківського продукту важливо вивести чіткі термінологічні формулювання. Результатом банківської діяльності є, саме надання послуг клієнтам. Із цією метою банки здійснюють операції різних видів. Інакше кажучи, власне "послуги" - це кінцевий результат, готовий продукт банку, тоді як "операції" - це його виробничий процес (див. схему 2).

Класифікацію цього процесу доцільно проводити з урахуванням особливостей формування й розміщення ресурсів комерційного банку, що зводиться до здійснення трьох основних груп операцій: пасивних, активних і комісійно-посередницьких. Пасивні операції полягають у залученні тимчасово вільних грошових коштів для формування своїх ресурсів. При проведенні активних операцій банки розміщують сформовані ними ресурси з метою отримання прибутку. Комісійно-посередницькі операції проводяться банком за дорученням і на користь клієнта за певну плату. Щодо останніх, то йдеться, власне, не про формування і розміщення ресурсів, а про переміщення вже наявних у банку коштів клієнта за його розпорядженням або про проведення інших операцій, безпосередньо не пов'язаних із рухом грошей (про так звані позабалансові послуги).

Схема 2. Класифікація результатів діяльності комерційних банків.

Отже, у результаті здійснення трьох названих груп операцій комерційні банки надають клієнтам різноманітні послуги, які у сукупності і становлять банківський продукт. Щоправда, існує кілька винятків. Так, пасивні операції комерційного банку, які проводяться з метою формування його власного капіталу, а також активні операції у сфері інвестицій не можна вважати (за визначеною вище термінологією) власне банківським продуктом. Це швидше послуги комерційного банку самому собі. У першому випадку вони відображають залучення капіталу, а в другому - його пропозицію.

Розвиток новітніх технологій у банківській справі та зростання рівня конкуренції на фінансових ринках спонукає до постійного пошуку нових видів банківського продукту, а відповідно й до розширення складу банківських операцій та зростання їх загального обсягу. Це виявляється у дедалі активнішому вторгненні банків у нетрадиційні для них сфери діяльності (страхування, туризм тощо). Однак при нинішній розмаїтості спектра банківських операцій будь-яку з них можна віднести до однієї з трьох визначених груп: пасивних, активних чи комісійно-посередницьких.