Сторінка

3

3) побудова стохастичної (регресійної) моделі;

4) оцінка адекватності отриманої моделі;

5) економічна інтерпретація та практичне використання моделі. Дослідження кореляційних співвідношень має велике значення: значно поглиблюється аналіз завдяки встановленню місця й ролі кожного фактора у формуванні рівня досліджуваних показників; поглиблюються знання про явища, що вивчаються; визначаються закономірності їх розвитку і в підсумку точніше обґрунтовуються управлінські рішення, неупередженіше оцінюються результати діяльності підприємств і повніше визначаються внутрішньогосподарські резерви.

Серед стохастичних моделей у практиці фінансового аналізу найпоширенішими є лінійні моделі, що реалізуються такими методами: а) простого динамічного аналізу; б) багатофакторного регресійного аналізу; в) аналізу за допомогою авторегресійних залежностей. Розглянемо приклади застосування наведених методів аналізу у стохастичному моделюванні.

Простий динамічний аналіз

Вихідне припущення полягає в тому, що прогнозований показник Y змінюється прямо чи обернено пропорційно з плином часу:

Yt - a + bt, де t — порядковий номер періоду (роки, квартали, місяці).

Параметри рівняння регресії (а — початкове значення показника, Ь — щорічний приріст показника) визначаються зазвичай методом найменших квадратів.

Наприклад, показник загальної платоспроможності станом на кінець четвертого року очікується на рівні

2,13 + 0,15-4 = 2,73.

Багатофакторний регресійний аналіз

На відміну від простого динамічного аналізу враховується вплив на прогнозований показник сукупності факторів.

Етапи багатофакторного кореляційного аналізу

1. Визначення сукупності факторів, що впливають на результатний показник, і вибір факторів, що мають найсуттєвіший вплив. Слід дотримуватися таких вимог: наявність причинно-наслідкових зв'язків між показниками; виключення факторів, критерій надійності яких за Стьюдентом менший за табличне значення; можливість кількісного вимірювання факторів; наявність сталого інформаційного джерела (бажано — стандартні форми обліку та звітності); виключення взаємопов'язаних факторів (парний коефіцієнт кореляції між якими перевищує 0,85), а також таких, зв'язок яких із результатним показником має функціональний характер; кількість спостережень має у 6-8 разів перевищувати кількість досліджуваних факторів.

2. Статистична оцінка якості вихідної інформації, тобто перевірка її на достовірність, однорідність (наприклад, за критерієм коефіцієнта варіації) і відповідність закону нормального розподілу (за цим законом основну масу досліджуваних значень слід згрупувати біля середнього значення, а варіантів із мінімальними або максимальними значеннями має бути обмаль).

3. Моделювання зв'язку між факторними та результатними показниками, тобто обґрунтований вибір рівняння, адекватного характеру зв'язку (лінійна, степенева чи логарифмічна залежність); адекватність різних моделей фактичним залежностям перевіряється за критерієм Фішера, показником середньої похибки апроксимації і за значенням множинного коефіцієнта детермінації.

4. Визначення основних показників зв'язку кореляційного аналізу. Розраховуються парні й часткові коефіцієнти кореляції, рівняння множинної регресії, а також показники, за допомогою яких оцінюється надійність отриманих результатів: критерій Стьюдента, критерій Фішера, середня похибка апроксимації, множинні коефіцієнти кореляції та детермінації. Фактори ранжуються за ступенем впливу на результатний показник.

5. Розрахунок рівняння зв'язку (регресії). Зазвичай виконується кроками. Згідно з даними про ранжування факторів поступово збільшується кількість факторів, що включаються в модель (рівняння). Якщо додавання наступних факторів не поліпшує оціночних показників рівняння зв'язку, тобто його якості для користувача, слід зупинитися й решту факторів не розглядати.

6. Використання рівняння зв'язку для оцінювання діяльності підприємства, визначення впливу окремих факторів на зміну результатного показника, виявлення резервів поліпшення цього показника, планування та прогнозування його рівня.

Аналіз за допомогою авторегресійних залежностей

Одна із суттєвих особливостей економічних процесів полягає в тому, що їм притаманні взаємозалежність і певна інерційність. Це дає змогу аналітику розглядати значення прогнозованого показника в минулих періодах як факторні ознаки. Рівняння авторегресійної за-лежності при цьому має такий загальний вигляд:

Yt = A0 + A1Yt 1 + A2Yt 2 + .+ AkYt k, де Yt - прогнозоване значення показника Y у момент часу t; Yt k -значення показника Y у момент часу (t - k); Ak - k-и коефіцієнт регресії.

Для характеристики адекватності рівняння авторегресійної залежності розраховують середнє відносне лінійне відхилення. Досвід свідчить, якщо цей показник не перевищує 15 %, рівняння авторегресії може використовуватися для прогнозу.

Методи лінійного програмування

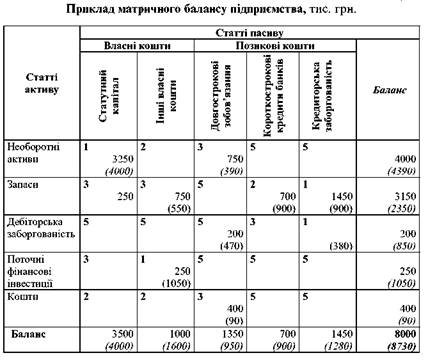

Фінансовий аналіз складу і джерел формування майна підприємства може виконуватися за матричною моделлю із застосуванням методів лінійного програмування, зокрема за методикою розв’язання транспортної задачі. Баланс підприємства розглядається як матриця, рядки якої - статті активу (майно) А., графи - статті пасиву Р. (джерела коштів). Розмірність матриці може цілком відповідати кількості статей активу та пасиву балансу, однак для аналізу досить обмежитися переліком укрупнених статей. Приклад матрич-ного балансу (з вихідними даними без дужок - станом на початок року та в дужках і курсивом - станом на кінець року) наведено в табл. 1.

Заздалегідь експерти задають рейтингову шкалу переваги щодо закріплення певного i-то джерела ( i = 1, 2, ., т) за певнимум видом активів (/' = 1, 2, ., п) Ci При цьому вони враховують сукупність прав і повноважень підприємства з фінансової діяльності, економічну природу оборотних і необоротних активів, власних і позикових коштів. Шкала наводиться в балах від 1 до 5 у напрямку спадання бажаності (прийнятності) варіантів закріплення.