Сторінка

3

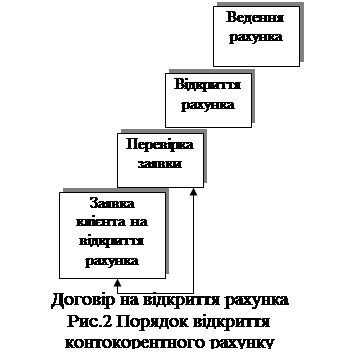

Підприємству-позичальнику банк відкриває контокорентний рахунок за схемою рис.2.

Підприємство може підтримувати комерційні стосунки з багатьма партнерами, і в нього постійно виникають грошові зобов'язання та вимоги. Банк бере на себе здійснення розрахунків за поточними вимогами і зобов'язаннями підприємства і з цією метою відкриває йому контокорентний рахунок. Грошові зобов'язання, які має підприємство, можуть у певний час перевищувати його фінансові можливості. У зв'язку з цим виникає потреба в отриманні контокорентного кредиту.

Підприємство може підтримувати комерційні стосунки з багатьма партнерами, і в нього постійно виникають грошові зобов'язання та вимоги. Банк бере на себе здійснення розрахунків за поточними вимогами і зобов'язаннями підприємства і з цією метою відкриває йому контокорентний рахунок. Грошові зобов'язання, які має підприємство, можуть у певний час перевищувати його фінансові можливості. У зв'язку з цим виникає потреба в отриманні контокорентного кредиту.

Якщо підприємство використовує контокорентний кредит без згоди з банком або виходить за встановлені межі кредиту, то цю частину кредиту називають терміном «овердрафт».

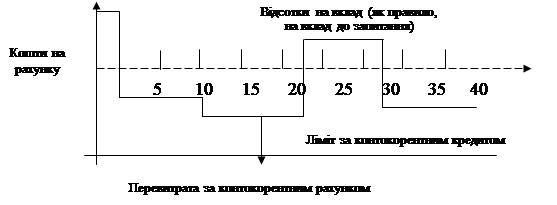

За дебетового сальдо контокорентного рахунка банк за використані ним кошти сплачує підприємству відсотки, як правило, у розмірі ставки на вклади до запитання. За кредитового сальдо — навпаки, підприємство сплачує банку відсотки в розмірі, передбаченому кредитною угодою (рис. 3).

Відкриваючи контокорентний рахунок підприємству, банк визначає ліміт кредиту, який може бути протягом року переглянутий за згодою сторін. Ліміт кредитування може бути збільшений, якщо підприємство переконає банк у доцільності такого рішення (плановане збільшення обсягів виробництва тощо).

Ліміт кредиту за контокорентним рахунком залежить від розміру необхідного кредиту, можливості підприємства погашати його, щоденного обсягу реалізації продукції, міри довіри банку до свого клієнта.

Коли підприємство робить перевитрати за контокорентним рахунком, то банк може:

• переглянути ліміт кредиту (за наявності об'єктивних причин);

• стягнути штраф;

• відмовити у контокорентному кредиті.

|

Використання контокорентного кредиту пов'язане з більшими витратами для підприємства. Відсотки за користування позикою за контокорентним рахунком є найвищими у банківській практиці.

Контокорентний кредит може використовуватись для:

• фінансування придбання засобів виробництва, готової продукції, виробничих запасів;

• подолання тимчасових фінансових труднощів. Характерні особливості контокорентного кредиту:

• встановлення ліміту кредитування;

• можливість скасування кредитної угоди будь-коли. З іншого боку, контокорентний кредит має певні переваги для підприємства-позичальника:

• відсотки за кредит нараховуються лише за фактичні дні користування;

• кредитними коштами підприємство може скористатись будь-коли без укладення додаткової кредитної угоди.

Кредит під облік векселів (обліковий кредит) — це короткостроковий кредит, який банківська установа надає пред'явнику векселів, обліковуючи (скуповуючи) їх до настання строку виконання зобов'язань за ними і сплачуючи пред'явнику номінальну вартість векселів за мінусом дисконту.

Переваги такого кредиту для підприємства:

• гарантія того, що кредити, які надає підприємство своїм контрагентам, можуть бути рефінансовані в банку за вигідною відсотковою ставкою;

• у зв'язку з наявністю солідарної відповідальності за векселем, банки не вимагають додаткових гарантій від підприємств;

• такий кредит поліпшує умови ліквідності суб'єкта господарювання.

Надання облікового кредиту здійснюється на підставі поданої підприємством заяви на дисконтування векселів. Банк ретельно перевіряє репутацію підприємства-векселедавця, а також підприємства—пред'явника векселя. Коли їх фінансовий стан є позитивним, банк дисконтує векселі. При цьому він залишає за собою право повернути ті векселі, які викликають підозру.

Розмір та термін дії вексельного кредиту залежать від строку пред'явленого векселя. Термін, на який видається вексель, не може перевищувати 90 днів.

Погашення вексельного кредиту здійснюється в день оплати векселя платником (трасантом). Коли трасант неплатоспроможний, відповідальність за зобов'язаннями несе пред'явник векселя та інші особи, що мають солідарну відповідальність за цим векселем.

Усі операції з обліку векселів здійснюються банком на підставі договору, укладеного з підприємством—власником векселя.

Для укладення договору про облік векселів підприємство подає в банк такі документи:

· заяву;

· оригінали векселів, що пропонуються до дисконтування;

· дві ксерокопії кожного векселя (лицьовий та зворотний бік);

· реєстр векселів;

· копії засновницьких документів фірми—власника векселя;

· баланс і звіт про фінансові результати за останній звітний період;

· довідку про операції за основним поточним рахунком пред'явника векселя;

· документ, що підтверджує товарний характер векселя.

За позитивного рішення банк та власник векселя укладають договір. Предметом договору є порядок і умови придбання банком прав за векселем через його оплату до настання строку платежу.

До кредитно-гарантійних послуг, що надаються підприємствам банками, належать:

• акцептний кредит;

• звальний кредит.

Акцептний кредит — це позика, яка передбачає акцептування банком інкасованої підприємством-позичальником тратти за умови, що підприємство надає у розпорядження банку вексель до строку його оплати.

Особливість акцептного кредиту полягає в тім, що банк дає підприємству не гроші, а гарантію оплатити вексель у визначений термін. При цьому банк стає першим боржником і з економічного погляду виконує умовне зобов'язання, тобто здійснює оплату векселя лише тоді, коли підприємство не виконує своїх зобов'язань.

Акцептний кредит має короткостроковий характер і використовується для фінансування оборотних засобів підприємства і переважно у сфері зовнішньої торгівлі. Цей кредит дешевший для підприємств як порівняти з дисконтним, оскільки вони сплачують банку лише комісійні за акцепт векселя.

Порядок акцептного кредитування показано на рис. 4.

Рис. 4. Структурно-логічна схема акцептного кредитування підприємства.

|

Інші реферати на тему «Банківська справа»:

Учасники системи карткових розрахунків та їх взаємодія. Смарт-картки та їх характеристика. Стан впровадження платіжних карткових систем в Україні

Спеціальні принципи і джерела банківського права

Маркетингове дослідження посередницьких операцій банку з векселями

Інформаційне забезпечення СЕП

Типи споживачів стосовно ризику (на прикладі комерційних банків)