Сторінка

2

Коштів по фінансуванню проекту складала не менше 30 – 50%. На підставі змодельованого балансу ми можемо розрахувати основні фінансові коефіцієнти і порівняти їх із середніми по галузі. Це дасть можливість переконатись в тому, що проект знаходиться в „відмінній фінансовій формі”.

Методи фінансової оцінки проектів дещо схожі до методів оцінки фінансового стану діючих підприємств. Це є показники фінансової стійкості та ліквідності. Процес управління активами спрямований на зростання прибутку шляхом зміни обсягу і структури власного та позичкового капіталу. Цей процес має назву „фінансовий леверидж” (важіль) і означає, що із введенням проекту в дію, постійно повинні покращуватись такі показники, як:

Коеф. Заборгованості = д/ст. Пасиви + поточні пасиви / Активи

та

Співвідношення д/ст зобов’язань і власного капіталу = д/ст. пасиви / власний капітал.

Така ситуація можлива якщо рівень прибутковості проекту досить високий , а також швидкість обороту авансованого капіталу відповідає нормативним значенням.

3) планування чистих грошових потоків.

Більшість з нас має досвід планування грошових потоків, саме так здійснюється великі покупки із сімейного бюджету. Наприклад на сімейній раді вирішено придбати комп’ютер за 1000$.Доход сім’ї в місяць 500$, а витрати - 400$. Щомісячне сальдо грошових ресурсів +100$. Період нагромадження складає 10 міс.

Приблизно так прогнозуються чисті грошові потоки в бізнес-плані.

Чистий грошовий потік – це різниця між надходженням коштів на розрахунковий рахунок і підприємства та грошовими витратами (анг. cash flow).

Надходження грошових коштів може бути за рахунок:

- виручки від реалізації продукції (послуг);

- позареалізаційних доходів;

- кредити;

- емісія акцій і т.д.

Грошові витрати складаються із:

- інвестиційних витрат;

- поточних витрат;

- платежів у бюджет;

- обслуговування зовнішньої заборгованості (% за кредит);

- дивідендні виплати тощо.

Всі надходження і платежі відображаються у таблиці, відповідно фактичним датам здійснення даних платежів.

При цьому необхідно враховувати :

- умови реалізації продукції (в кредит, авансовим платежем, по бартеру);

- умови формування виробничих запасів (5, 10, 20 запас);

- можливість затримки оплати за поставку матеріалів та сировини, обладнання.

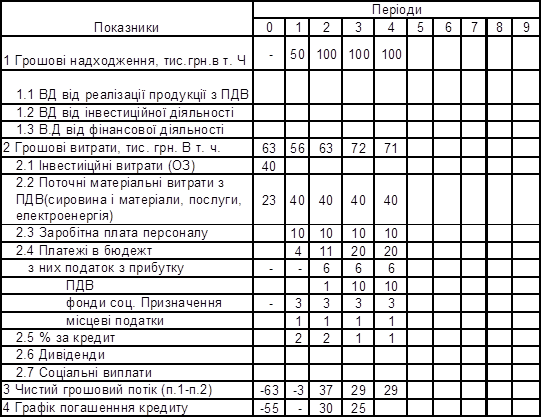

Таблиця

Розрахунок чистих грошових потоків по проекту

Якщо на якомусь проміжку виконання контракту виникає критична ситуація (чистий грошовий потік має знак мінус) то необхідно вказати за рахунок чого дана нестача буде покрита.

4 оцінка технологічної ефективності інвестицій.

Методи оцінки економічної ефективності бізнес-проектів діляться на дві групи:

А – прості статичні методи

Б – методи дисконтування

Прості статичні методи ( експрес методи) дозволяють досить швидко і на підставі простих розрахунків зробити оцінку економічної ефективності проекту. Це буває досить корисно, оскільки якщо проект “не проходить” по простих методах, то можна бути впевненим, що він “не проходить” і по більш складних способах його оцінки.

В основі статичних методів лежить ідея про те, що підприємство може здійснювати інвестиції за рахунок власних коштів. Це є цілком зрозуміло, оскільки чистий прибуток та амортизаційні відрахування залишають в розпорядженні підприємства.

Основні формули для розрахунку.

- Проста норма прибутковості проекту (ПНП)

ПНП =чистий прибуток за рік / загальна сума інвестиційних витрат

2.Простий строк загальна сума інвестиційних витрат

![]() = чистий прибуток + амортизація

= чистий прибуток + амортизація

окупності проекту

3.Точка беззбитковості проекту = постійні витрати за рік

виручка від реалізації – змінні витрати

Точка беззбитковості в даному випадку розраховується у процентах.

Якщо точка безбитковості дорівнює 80%, то проект є нестійким, 80% грошових засобів проїдається ним.

Методи дисконтування засновані на порівняні грошових надходжень у різні моменти часу.

Саме процедура дисконтування дозволяє максимально врахувати інфляцію, ризики та альтернативну вартість капіталу.

Щоб провести загальновідому процедуру дисконтування, необхідно зробити вибір (бажано її погодити з інвестором) ставки дисконтування.

Ставка дисконту розраховується як сума базової без ризикової ставки плюс премія за ризик.

Якщо грошові потоки та прибутки від проекту розраховані на підставі постійних цін, то ставку дисконту необхідно скоригувати на рівень інфляції.

В США без ризиковими вважаються вкладені в державні цінні папери. Їх доходність складає 3,5% річних і вони є абсолютно ліквідні, тобто їх в любий момент можна обміняти на долари.

Далі інвестори домовляються про розмір премії за ризик і встановлюють ставку дисконту.

Наприклад: без ризикова ставка 3,5%, інфляція 1,5-2%, премія за ризикований бізнес 5%.

Ставка дисконту 10-11%.

Премія за ризик може виходити з наступних факторів:

· Ризик капіталовкладень в малі підприємства(10-15%).

· Премія за країновий ризик(200-250% ставки без ризикового дисконту).

· Премія за закритість компанії.

· Специфічні ризики(пов’язані з галуззю) іт.д. н-д с/г – 30-40%.

В наших умовах за ставку дисконту можна приймати:

· Облікову ставку НБУ плюс інфляція

· Ставки по валютному депозиту

При ймові якщо розрахунки зроблені в твердій валюті.

Найбільш поширений метод оцінки капіталовкладень – це є розрахунок теперішньої вартості грошових потоків.ЧТВ=чистий прибуток+амортизація;

NPV=-CF0+![]()

В даному прикладі при d=10%

|

0 |

1 |

2 |

3 |

4 |

|

123 |

-6 |

37 |

29 |

95 |

|

-5,45 |

30,5 |

21,2 |

71,37 |

117,55 |

1 2

Інші реферати на тему «Підприємництво»:

Підприємницька діяльність у виробничій фірмі

Формування структури капіталу: переваги та недоліки

Поняття і функції підприємницького договору в сучасних умовах

Установчі документи підприємства. Вивчення ринку та аналіз потреб покупців.Суть кадрової політики в організації. Завдання кадрової політики.Задача(2): Забезпечення АТП запасними частинами

Формування цілей діяльності фірми